日本再興戦略株式ファンド (早期償還条項あり・早期償還条項なし)<愛称:東京音頭>

公開日:

:

最終更新日:2021/02/10

日本の投資信託(ミューチャル・ファンド)やETF

こんにちは、K2 Investment 投資アドバイザーのマハラです。

投資信託(ファンド)で資産運用をしている投資家へ情報をお伝えしています。

今回は現在(8/19〜9/4日)まで、SMBC日興証券から新規募集販売されている『日本再興戦略株式ファンド (早期償還条項あり・早期償還条項なし)<愛称:東京音頭>』の情報です。

まず、大前提として・・・このような新規募集販売される「日本株式投信」や他のミューチャルファンドの特徴としては「テーマ性」です。例えば、株式に注目が集まり始めたら株式ファンドを設定、ブラジルレアルが注目さればレアル関連のファンド、他の新興国も同様です。つまり一時的なブームを作っては、新たなファンドが新規募集販売とその繰り返しです。

またファンドの良し悪しは「テーマ性」ではなくFactsheet(運用報告書)の過去のトラックレコードです。景気のサイクルが上げ下げある中で、景気が悪い時にはダウンサイドリスクの幅がどれほどの大きさだったのか、また景気拡大期のリターンはどの程度だったのか、過去のトラックレコードがあるオフショアファンドと違って、日本のファンドは流行りの「テーマ性」と「そうなるカモ知れないという期待」だけで投資家は投資信託(ファンド)で資産運用をしています。

それではこのファンドの特徴を2つ確認してみます。

1.) 日本株式への投資

2.) 早期償還条項あり・なし

それぞれで確認してみます。

1.) 日本株式への投資

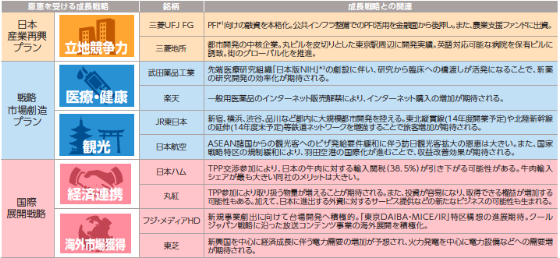

今回の『日本再興戦略株式ファンド (早期償還条項あり・早期償還条項なし)<愛称:東京音頭>』に関しては、「アベノミクス効果による成長戦略」がテーマです。その恩恵を受けられそうな日本株式への投資となります。新聞記事やテレビニュースで度々取り上げられている下記のような項目です。

・金融緩和

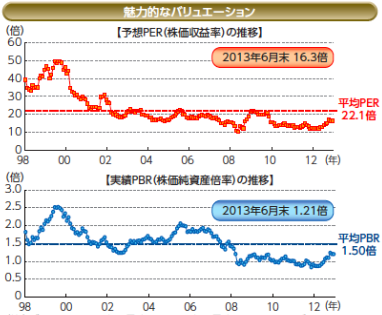

・株式の割安感(バリュエーション面から)

・成長戦略(雇用、医療、観光)など

株式投資に馴染みがなければ、バリュエーション(価値算定)といわれても「ピン」と来ないと思うので、まとめてみます。

前提として、企業は年間を通じて経済活動を行い利益を上げます。そして決算を終えて残った利益を「純利益」と呼びます。上場企業(株式会社)は株式を発行している訳ですが、その発行株式の1株につきどれくらいの利益を稼いでいるかを計る指標が「1株当たり利益=EPS=Earing Per Share」と呼びます。算出方法はこちら。

「1株当たり利益=EPS=Earnig Per Share」=「当期純利益÷発行済み株式数」となります。

また企業は資産と負債、資本を持って企業活動をしていますが、資産から負債を引くと純粋に企業の資本が残りますが、仮に企業が解散した場合にその株主に還元される部分となります。これを「1株当たり純資産=Book-value per Share」、株の解散価値と呼ばれる指標があります。算出方法はこちら。

「1株当たり純資産=BPS=Book-value per Share」=「純資産÷発行済み株式数」となります。

で、ようやく、上のバリュエーションの話に入りますが、

「PER(=Price Earings Ratio=株価収益率)」とは「その株価が1株あたりの利益に対して何倍まで買われているか?」を示す指標です。つまり、利益に比べて株価収益率が高いと割高、逆に株価収益率が低いと収益性があるのに株価が安い=割安と判断されます。算出方法がこちら。

「PER(=Price Earings Ratio=株価収益率)」=「株価÷1株当たり利益(=EPS=Earnig Per Share)」となります。

PERは、一般的に市場全体の平均株価収益率と比較して「20〜30倍」が安全圏と判断されます。つまり、このファンドは「PER=16.3倍」はまだ割安で今後も日本株式は伸びていくると判断しています。

「PBR(=Price Book-value Ratio=株価純資産倍率)」とは「企業の財務体質や経営状態を判断する」指標です。企業の価値を測る上で用いられる指標の1つです。算出方法はこちら。

「PBR(=Price Book-value Ratio=株価純資産倍率)」=「株価÷1株当たり純資産(=BPS=Book-value per Share)」となります。

企業が解散してしまった時に株主に残った純資産で還元できるので、PBR=1倍というのが目安となります。主な判断はこちら。つまり、今回のファンドは平均よりも低いPBRだからこそまだ割安と判断しているようです。

1以上(割高) > 1(標準) > 1以下(経営に不振?割安)

これらを踏まえた上で今回、このファンドは日本株式のバリュエーション(価値算定)をして、3,700銘柄から100〜150銘柄に絞り込んでポートフォリオを組むようです。

2.) 早期償還条項あり・なし

ファンドの基準価額が12,000円になったら繰上償還をするか、12,000円以上になっても運用し続けるかという選択が出来ます。長くにこのファンドで運用をする場合には後者ですが、証券マンのセールストークとしては「12,000円になれば繰上げ償還なので、短期でリターンを狙いましょう!」でしょうか。

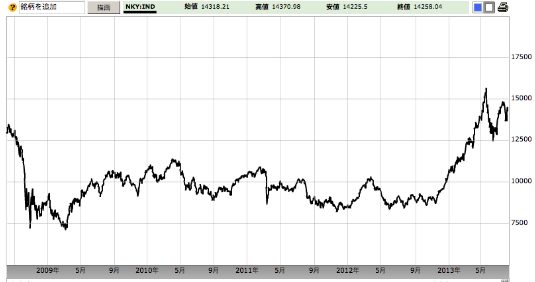

<日経平均株価チャート5年間>

目先の上げ下げに四苦八苦するハイリスク・ハイリターンな株式投資です。中長期での資産運用を心がけましょう。

ランキング投票(クリック)お願いしますm(__)m ↓↓↓↓↓

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

スパークス・日本株・ロング・ショート・プラス(リッパー・ファンド・アワード・ジャパン 2015)

あなたの資産運用を無料診断(所要3分)↓↓↓ こんにちは、K2 Investment 投資

-

-

グローバル金融機関ハイブリッド証券ファンド(為替ヘッジあり)/(為替ヘッジなし・早期償還条項付)2013−09

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

ワールド・リート・オープン(資産成長型)(愛称:ワールド・リートN)

ランキング投票(クリック)お願いしますm(__)m ↓↓↓↓↓ にほんブログ村 こんにちは

-

-

日本経済再生戦略株式ファンド(愛称:ゼブン・シスターズ)

ランキング投票(クリック)お願いしますm(__)m ↓↓↓↓↓ にほんブログ村 こんにちは、K2

-

-

DWS 欧州ハイ・イールド債券ファンド(円コース)(毎月分配型)〜個人投資家自身の判断でポジティブなファンド乗換や利益確定の売却を〜

こんにちは、投資アドバイザーの眞原です。 今回は資金流出(=解約)が多かったファンドの1つ「D

-

-

東京海上・US優先リートオープン(為替ヘッジなし・あり)愛称:Uリート

こんにちは、K2 Investment 投資アドバイザーの眞原です。 投資信託(ファンド)で資

-

-

米国不動産投信ハイ・インカムオープン(毎月分配型)(愛称:りそなリート)

あなたの資産運用を無料診断(所要3分) ↓↓↓ こんにちは、K2 Investme

-

-

GS米国成長株集中投資ファンド(毎月決算コース・年4回決算コース)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

USストラテジック・インカム・アルファ(毎月決算型・年1回決算型)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-110x110.png)

-

中小型株オープン(愛称:投資満々)

こんにちは、K2 Investment のマハラです。 投資信託(ファンド)で資産運用をしている投