金融庁による「資産運用業高度化プログレスレポート2020」を読んで現場と現実を知らないアホくささを感じる訳

こんにちは、真原です。

今回は、先月、日本の金融庁から「資産運用業高度化プログレスレポート2020」という、日本の投資信託についてのレポート発表がありました。

投資アドバイザーや、証券マン、アセットマネージャーなど資産運用に携わる人であれば、当然目を通しているレポートやと思いますが、目を通していない方向けに、本ブログの最後に貼り付けておきます。

こういう記事を書くと、

真原は、金融庁のことが嫌いや!

とよく言われますが(まあ、過去の遺恨ありますが!!)、でも実際彼らとやり取りをした過去の経験やこうしたレポートを読んで、

あー、結局、お役所の人が考えて、単に規制を作りたがり、彼ら自身が正義なんだ!と言わんばかりの内容で、結局は本来のグローバルな金融サービスなんて、絵に描いた餅(大義名分では「日本でもグローバルな金融サービスを!」「貯蓄から投資へ!」「投資家のしさんが殖えるように!」なんて旗振りはするけど)でアホくさ!

と感じざるを得ません、現場からすれば。

まぁ、机上空論というか、ホンマに自分たちで運用したことあんの?って感じのレポート内容。

あ、すみませんねん、めちゃめちゃ優秀なお役所にお勤めの叡智を結集された方々のレポートをこんな私がこういう内容で書いてしまって・・・、でも別にこのブログの内容は批判ではなく(そもそも嫌い)、単なる「感想」です、個人の。

レポートからいくつか抜粋ですが・・・、

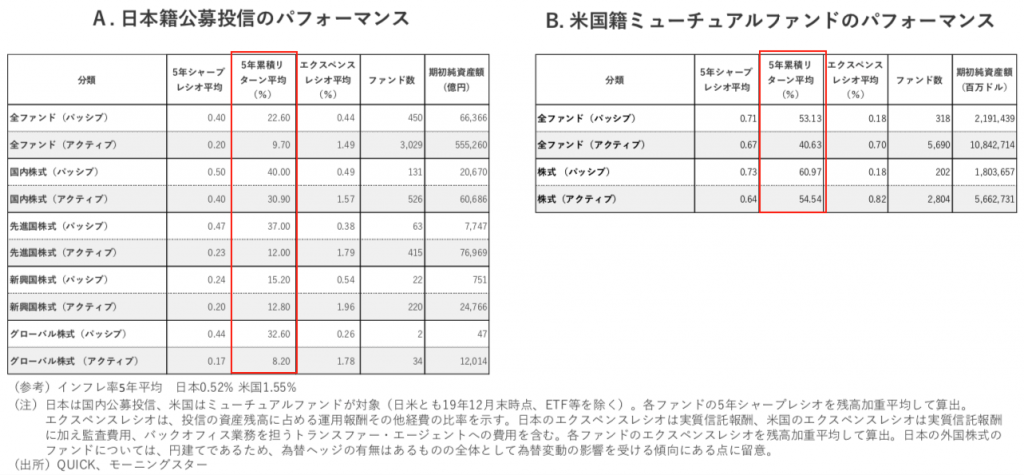

(出典:「資産運用業高度化プログレスレポート2020」以下同様)

(出典:「資産運用業高度化プログレスレポート2020」以下同様)

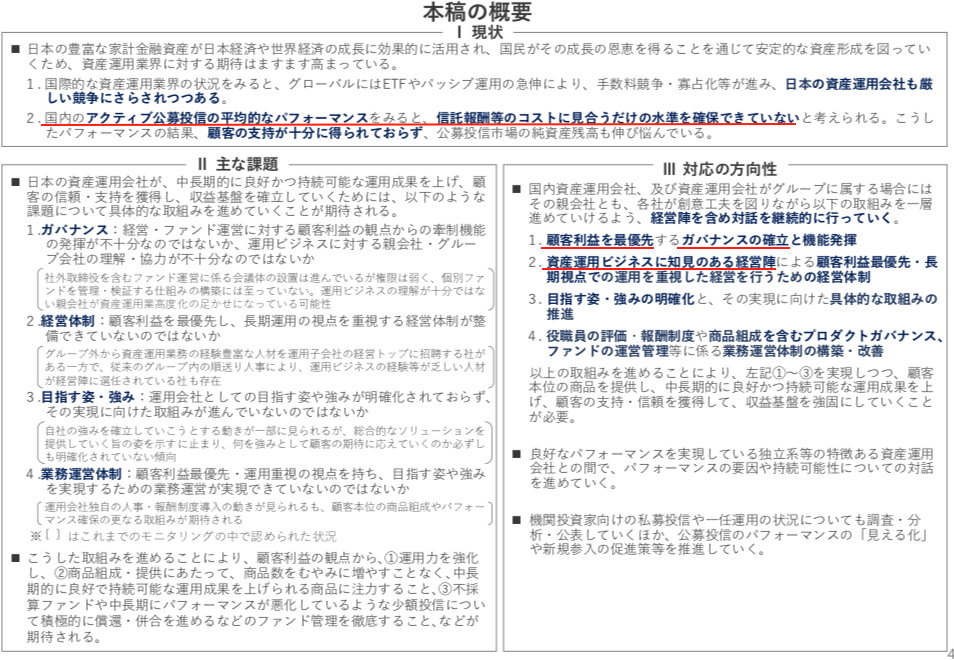

「Ⅰ.現状」の2.に下記が書かれていますが、これが日本の投資信託(ミューチャル・ファンド)の答えです。

国内のアクティブ公募投信の平均的なパフォーマンスをみると、信託報酬等のコストに見合うだけの水準を確保できていないと考えられる。こうし たパフォーマンスの結果、顧客の支持が十分に得られておらず、公募投信市場の純資産残高も伸び悩んでいる。

まあ、厳しくいえば、日本の(特に大手の)ファンド運用会社(アセットマネジメント会社)の投資信託(ミューチャル・ファンド)=アクティブファンドは、要らん!

ってこと。

コストに見合ってないってことは、投資家にとって、意味ないんですから。

結局コストの安い、指数連動のETF(上場投資信託)やインデックス型ファンドへの投資でエェやん!

ってなるわけですよ、本来ならば!

でも、日本の証券マン、日本のIFAは決して勧めない(一部IFAは残高積み上げて、残高フィービジネスモデルへ転換しているが・・・。あと、野村證券や大和証券など大手証券会社は、さらにコストが高く中身は結局インデックスやのに一任勘定という幻を売りにしたファンドラップ販売に精を出して売り続けている現状)。

つまり、アクティブ型の投資信託(ミューチャル・ファンド)のファンドマネージャー、不要ってことですよ。

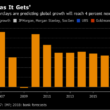

アメリカでの資産運用の例では、かれこれもう20年近く前から投資アドバイザー(Fianancial Advisorの助言で)パッシブ運用への投資が拡大し続け、株式投信の残高としては2016年末には40%に拡大、そこから更に拡大傾向にあります。去る2019年2月にこうしたBloomberg記事が出ていたことも記憶に新しいでしょう。

(出典:Bloomberg)

(出典:Bloomberg)

米大型株に投資するファンドの運用資産で指数連動型がアクティブ型を上回った。ストックピッカーが絶滅危惧種になりつつあるとすれば、これはその最新の兆候かもしれない。 モーニングスターのデータによれば、運用資産の規模は昨年10-12月(第4四半期)に逆転した。このセクターでパッシブ運用のミューチュアルファンド、上場投資信託 (ETF)、いわゆるスマートベータのファンドの資産は昨年末時点で2兆9300億ドル(約320兆円)。これに対しアクティブ型は2兆8400億ドル。

レポートに話を戻すと、日本とアメリカの、投資信託(ミューチャル・ファンド)の「5年累積リターン平均(%)」で見てわかるように、パッシブ運用(ETFやインデックス型)、またアクティブ型ともに、日本が圧倒的に負けている客観的な事実です。

海外積立投資(変額プラン)では、そういった海外のETFにダイレクトに積立投資できるので、そりゃ殖えるわけです、と(日本の積立NISAやってる場合か!?)。

この投資信託(ミューチャル・ファンド)のパフォーマンスなどの比較は、別にアメリカだけが優れている訳ではなくて、当然、英国や一部欧州との比較でもそうで、

「資産運用や保険などの金融サービスを比べると、日本よりも海外で運用の方が、殖える」

というのは、常々ブログやYoutubeでも言い伝え続けている通りなのです、まして運用先、投資先も日本と比べれば断然多いし可能性も多い。

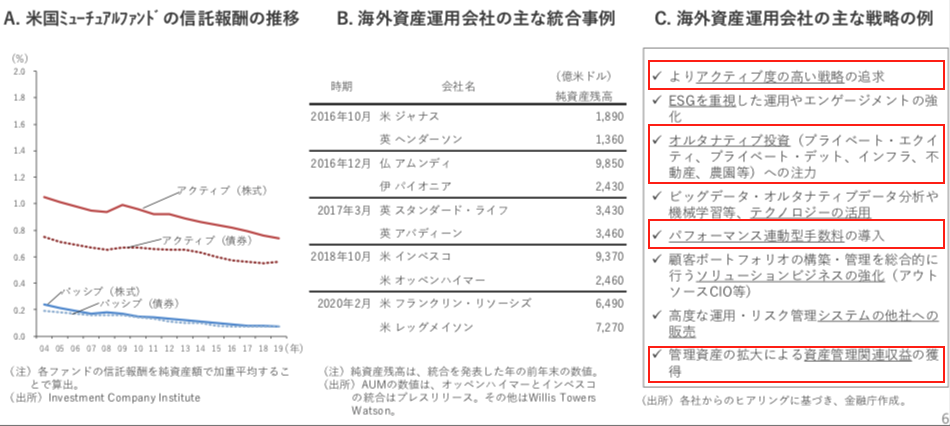

そして、下の右側で赤四角記した箇所は、まさしく私たちが常々情報発信し続けている「オフショアファンド(ヘッジファンド/オルタナティブ)」のことです。

こういうレポート見ていると、

金融庁の「二枚舌」と彼らの「大義名分と正義」が、日本人個人投資家の足かせになっている

というのがよく分かるので、このレポートはホンマにアホくさって感じざるを得ません・・・。

私よりも立派で「金融サービス」をまとめている賢い方々の叡智の結集であるレポート、是非、目を通してみてください。

追伸:金融庁の方がもしコレを読んでお怒りになったとしても、個人の感想なんで悪しからず!だって、ホンマのことですやん?

<資産運用業高度化プログレスレポート2020(スクロールしたら全項見れます)>

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

」の何が問題か?オフショア(タックスヘイブン)とは?2-110x110.png)

-

「パナマ文書(THE PANAMA PAPERS)」の何が問題か?オフショア(タックスヘイブン)とは?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今しきりに国際社会やマー

-

-

【マーケット】2019年3月迄にマーケットクラッシュに繋がり得る「3つの大きなマーケットリスク要因 その①.」〜サウジアラビアと米国の軋轢(石油危機勃発の恐怖)〜

こんにちは、眞原です。 先日書いた下記の記事について、皆さん「マーケット・クラッシュ(下落時)

-

-

【Q&A】オフショア資産管理口座から現在投資中の「森林ファンド」と「英国介護不動産ファンド」ともに順調でしょうか?追加投資のオススメは?

こんにちは、眞原です。 今回は、実際にクライントから頂いたご相談(ご質問)について。 で

-

-

IFA(独立系ファイナンシャルアドバイザー)でご活躍の皆さん、ご連絡お待ちしています。

こんにちは、真原です。 今回は、投資家向けというよりも、現在、日本国内で「IFA(独立系ファイ

-

-

アナタの冬のボーナス支給額は?2017年冬のボーナスランキング(日経調査)

こんにちは、眞原です。 今回は、気になるニュースから。 <冬のボーナス伸び小幅、80万

-

-

マイナンバー通知2ヶ月前!それでも行政管理の情報がまたダダ漏れ。「お願いだから今後マイナンバー制度で紐付け予定の資産情報(銀行口座や証券口座)や医療情報は絶対に漏れないようにして貰いたい!」と誰もが切に思うのでは?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、国民の70%がち

-

-

年内最終!12/9(大阪)【9つの海外年金保険セミナー】開催!

こんにちは、眞原です。 今回は、セミナー開催の情報。 年内最後のセミナーです。 今

-

-

強気派が多数の2018年の世界経済見通しと海外積立投資の投資先

こんにちは、眞原です。 今回は世界マーケットについて。 例えば海外積立投資でポートフォリ

-

-

個人投資家は、まず「米国金利動向」に注目せよ!〜米国債10年利回り長期推移チャート〜

こんにちは、眞原です。 今回は、マーケット(世界)動向について。 株式マーケットで一喜一

-

-

「お客様」扱いされるイコール「上顧客」と思う勘違い

こんにちは、真原です。 今回は、サービス提供をしている方々にとって議論を巻き起こしそうなテーマ