2016年ヘッジファンド悲喜こもごも、2017年は強気モードへの転換点(パフォーマスンス・ランキング)

公開日:

:

最終更新日:2021/02/09

オフショアファンド(海外ファンド/ヘッジファンド/オルタナティブ)

こんにちは、投資アドバイザーの眞原です。

今回は、2016年の米国系ヘッジファンドの情報です。

<2016年はヘッジファンドにとってタフな1年に>

<ヘッジファンド・ストラテジーとインデックス・ファンドのパフォーマスンス>

(出典:Bloomberg)

振り返るにはまだ早いのですが・・・、まず2016年のマーケット全体としては、特に政治動向に絡むポリティカルリスクの「ブラック・スワン(予期せぬ出来事)」が多分に発生した年でした。

上のように戦略ごとに比較して見ても、米国ヘッジファンドパフォーマスンスがバランス型インデックスのパフォーマスンスに負けることも多かったようです。

結果、2016年には米国ではヘッジファンドから資金が流出したり、インデックスファンドへ資金流入が続く現状がありました。

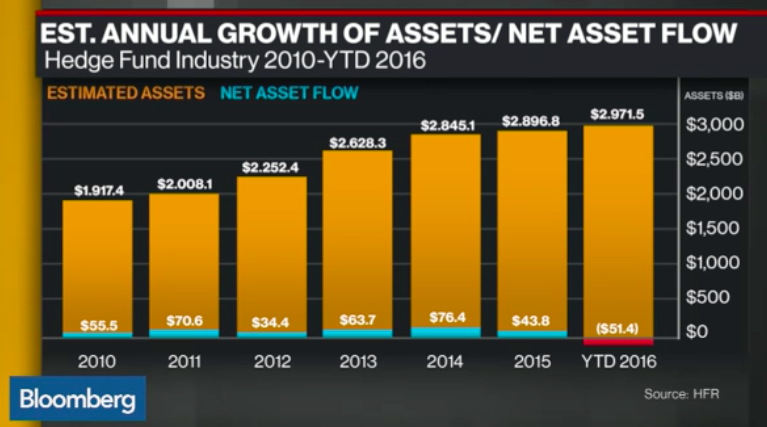

<各年度ごとの資産増額と資金流入>

(出典:同上)

<タフな2016年ヘッジファンドのパフォーマスンス悲喜こもごも>

<ポジティブ・リターン(カッコ内は戦略)>

1.)Proxima Capital LP(Long/Short Equity)

AUM$0.200Billion / YTD Return+44.2%

2.)Mudrick Distressed Opportunity Fund(Distressed)

AUM$1.5Billiosn / YTD Return+35.5%

3.)CQS Directional Opportunities(Multi-strategy)

AUM$12Billions / YTD Return+30.0%

4.)Renaissance Institutional Equities Fund(Quantitative)

AUM$32Billions / YTD Return+19.3%

5.)Marathon Special Opportunity Fund(Distressed)

AUM$13Billions / YTD Return+18.5%

6.)BFAM Asian Opportunities Master Fund(Multi-strategy)

AUM$2Billions / YTD Return+16.0%

7.)Pine River Liquid Rates Fund*(Relative Value)

AUM$10.7Billions / YTD Return+16.0%

8.)Element Capital Management(Macro)

AUM$9Billions/ YTD Return+15.0%

9.)Owl Creek Overseas Fund*(Event-driven)

AUM$2.4Billions/ YTD Return+14.5%

10.)OCP Asia’s Orchard Landmark Fund(Credit)

AUM$1.2Billions/ YTD Return+13.0%

<マイナスリターン>

1.)Pershing Square Holdings(Event-driven)

AUM$11.6illiosn / YTD Return-13.5%

2.)Passport Global Strategy(Long/Short Equity)

AUM$3.1illiosn / YTD Return-15.2%

3.)Paulson Advantage(Event-driven)

AUM$12illiosn / YTD Return-16.0%

4.)Horseman Global Fund(Long/Short Equity)

AUM$2.0illiosn / YTD Return-17.6%

5.)Odey European(Long/Short Equity)

AUM$8.0illiosn / YTD Return-48.0%

ヘッジファンドは、日本のサラリーマンのファンドマネージャーが運用しているような投資信託(ミューチャル・ファンド)とは違って、ヘッジファンドマネージャー自身の資産(お金)を入れて運用しているヘッジファンドがほとんどです。

つまり、投資家からの資産運用に加えて自らの資産運用も兼ねているので、なおさらリターンを上げたいというのが運用の根底にあります(マイナスになれば自分の資産も減るから)。

ただ、2016年のように厳しいマーケット環境であったり、インデックスに負け続けてしまうようなヘッジファンドは自ら解散(償還)して、投資家に資産を返金するような動きもありました。

ヘッジファンド戦略においても、同じ戦略であってもポジティブリターンを上げている戦略もあれば、マイナスリターンになっているファンドもあり、ファンドマネージャーの個々のウデが非常に重要だった1年だったことが分かります。

<それでも運用は1年では終わらない>

ここまで見ると「ヘッジファンドのパフォーマスンスも上下があるな」と感じるかも知れませんが、「リスク」で考えれば株式などよりも断然ヘッジファンドやオルタナティブ資産の方が「リスクは低い」です。

※超基礎!今さら他人に聞けない「投資のリスクとリターン」/金融・資産運用の用語

また、ヘッジファンドで運用をしている機関投資家、年金基金、大学基金、HNWIs、ファミリーオフィス、個人投資家などは「短くとも3〜5年単位」での中長期投資で考えているので、一喜一憂することのほうが少ないのが現実です。

ここが、日本国内で日本の投資信託(ミューチャル・ファンド)で運用している個人投資家との違いです。

そもそも、彼らヘッジファンドで運用している投資家のように中長期で運用していかない限り「複利運用」で増えていかない事実があるにも関わらず、日本の証券会社や銀行マンの言いなりになっている投資家は「上がったら売る、下がっても売る」といういうように毎日のように投資信託(ミューチャル・ファンド)をギャンブル的に売買している思考は全く違います。

毎日売買して利益確定するのであれば、インデックス投信やETFの方がいくらか手数料も安いしパフォーマスンスも良いでしょう。

また、もともとこのヘッジファンドのパフォーマスンスが悪くなった大きな理由の一つは、オバマ政権にあります。

ただ2016年11月〜年末に掛けて、トランプ次期大統領就任に合わせ米国を始めマーケット環境が急激に改善していっています。

なのでオバマ政権が退陣する2017年1月以降、とりわけゴールドマンザックスやウォール街から重鎮を起用しているトランプ新政権下においては、金融市場やヘッジファンド業界にとってはかなりの追い風になると期待されています。

来年の今頃にはまたヘッジファンドの悲喜こもごもの結果が出ていると思いますが、2017年以降はヘッジファンドへの投資をしている個人投資家、富裕層投資家、ファミリーオフィス、機関投資家、大学基金、年金基金などにとっては2016年と比べれば明るい1年となっていくことでしょう。

インデックス投信では補い切れない資産、それこそが外貨建てのヘッジファンド(オフショアファンド)やオルタナティブ資産であるというのは世界の投資家にとっての共通認識で、一方まだまだ多くの日本人投資家の資産に組み入れられていないのが事実です。

総資産の中での分散投資では、間違いなくヘッジファンド(オフショアファンド)資産、オルタナティブ資産は組み入れるべきです。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

Brexit決定後もプラス運用!2016年は「7%後半リターン」の債券系オフショアファンド(ヘッジファンド)

こんにちは、投資アドバイザーの眞原です。 今回はオフショアファンド(ヘッジファンド)情報です。

-

-

ヘッジファンドManやWintonがディープラーニングのAI(人工知能)のトレーディングを開始か?

こんにちは、投資アドバイザーの真原です。 今回は、ヘッジファンド業界で刻一刻と動いている「AI

-

-

マーケット不安心理の高まりからリターンを得るオフショアファンド(ヘッジファンド)は既に+7%リターンで好調を維持

こんにちは、投資アドバイザーの眞原です。 今回はヘッジファンド(オフショアファンド)情報です。

-

-

2019年最後の投資チャンス!12/6締切の『6年満期 元本確保型ファンド(満期時:パフォーマンス×109%リターン確保)』について【元本確保型ファンド】

こんにちは、眞原です。 今回は、2019/12/6までの締切りの『元本確保型ファンド』情報です

-

4-110x85.png)

-

ヘッジファンドの英マン・グループは3ヵ月間で約520億円の資金流入(Man AHLは8年間で+43%リターン)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 2016年2月にこちらの

-

-

オフショア投資(海外投資)や海外積立投資(オフショア積立)が出来なくなるリスク

こんにちは、真原です。 今回の記事内容が実現しないことを願うばかりですが・・・。 今後、

-

-

年間平均リターン7%後半、リスク0.28%のマイクロファイナンスファンド

こんにちは、投資アドバイザーの眞原です。 今回は、オフショアファンド(オルタナティブ)のアップ

-

-

AUD資産への投資タイミング?〜豪州不動産ローンファンドへの期待リターン(約9%+AU$戻り益?)〜

こんにちは、真原です。 本日、11/3-4は2020年米国大統領選挙です(共和党 現トランプ大

-

-

オフショア投資(海外投資)や投資目的での海外送金は外為法で認められている「個人の自由な権利」

こんにちは、投資アドバイザーの眞原です。 今回は海外送金に絡む「外為法」と「個人の自由な権利」

-

-

3年満期の固定金利商品が年2%から年1.5%に下がる前に投資しておきましょう。【締切:7/16(土)】

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はオフショアファンド