「プレミアム戦略」

公開日:

:

最終更新日:2017/07/27

金融・資産運用の用語

こんにちは、眞原です。

こちらのブログでは、現在流行中?(各証券会社やアセットマネジメントによる作られる流行)の『プレミアム戦略』についてお伝えします。

『プレミアム戦略』とは例えば、野村證券の「野村グローバル高配当株プレミアム(通貨選択型)」や「野村豪ドル債プレミアム・オープン」や「野村グローバルREITプレミアム(通貨選択型)」などで用いられている戦略です。

野村アセットマネジメントが運用しているこれらの商品においては野村證券で売行きが良かったので、大和証券やSMBC日興証券などの他証券会社に関するアセットマネジメントも遅れてこの流れに参入してきています。

「良く分からない・・・」と弊社でのお問合せも多い『プレミアム戦略』の説明に入る前に、

読者の方々にとって、今まで投資信託の市場を席巻してきた投資信託として思い浮かぶものは何でしょうか?

例えば・・・

現在でも運用資産が日本一の国際投信の「グローバル・ソブリン・オープン」に代表される『毎月決済型』や

野村證券のかつてのメガファンド「グローバル・ハイ・イールド投信」『通貨選択型』などです。

もうご存知の読者の方も多いとは思いますが、基本的に「毎月分配型投資信託」の多くがタコ足分配(元本払戻金=特別分配金)になってしまっているという事は有名な話ですが、未だに「毎月分配型」が根強く売れている(商品組成・運用・販売)されている理由は、『高利回り』という言葉のまやかしを、投資家自身が真に理解しないまま投資しているからだと思います。

現在の銀行の定期預金において大手都市銀行(メガバンク)の定期預金(100万円)で、おおよそ0.025%(1年)。ネット銀行ですら0.3%台(同じく1年)の低金利時代です。(マル優などで運用されていた世代には驚きの金利水準です。)このような低金利環境の中で投資信託で運用すれば20%利回りも夢ではないという「まやかし」があったからに他なりません。

確かに2000年の頃のように世界の景気動向が上向きであれば、何に投資していても投資家の運用収益は上がっていたでしょう。なぜなら運用会社(アセットマネジメント会社)がムリにリスクを取らずとも、投資信託の原資産が上昇のみで賄えていたからに他なりません。

ただ、リーマンショックを期に世界情勢、金利、株式、コモディティなどあらゆる資産の状況が一変しています。だからこそ、運用会社(アセットマネジメント)は、あらゆる金融工学などを駆使してこの悪い経済環境下においても、収益を上げる方法を編み出そうとしているのです。

そこで、叡智を結集して生まれた??のが冒頭の「毎月分配型投資信託、通貨選択型」が誕生したのです。

そして、これから更に派生してきたのが、本日のテーマ『プレミアム戦略』に繋がります。

少し前提が長かったですが・・・

『プレミアム戦略』とは「オプション取引を絡める事によって、通貨選択型投信が3階建てに進化した(より高リスク)」になったと表現するのが最も分かり易いと思います。

簡単に例を挙げます。

米国株・通貨選択型(豪ドルコース)・プレミアム戦略(コールオプション取引)というもので運用する商品と仮定します。

これらを、第一段階から第三段階まで各取引において単純に分解すると以下のようになります。

第一段階

・米国株のロング(買い)取引

(収益源)米国株式の値上がり益(キャピタル・ゲイン)と米国株式の配当収入(インカム・ゲイン)

(リスク)米国株式の値下がり差損と米国株式の減配・配当停止

第二段階

・米国株式のコールオプション取引(プレミアム戦略)

(収入源)プレミアム(オプション料)

(リスク)米国株式の一定以上の値上がり益(キャピタル・ゲイン)の放棄

第三段階

・通貨選択の為替取引

(収入源)為替差益と豪ドル金利差と米ドル金利差収入

(リスク)為替差損と上記の金利差縮小

この三段階構成のうち特に第二段階がこの商品性の収益の柱で、いわゆるコール・オプションの売り=『カバード・コール戦略(通称:カバコ)』を用いています。

細かく説明すると、恐らく理解しがたいので厳密にオプション取引自体については本稿ではお伝えしませんが、それほど複雑な取引を行なって運用会社(アセットマネジメント)は運用しているという事は伝わると思います。

これらが上手く運用されれば(収入源がフル活用)、それこそ20%以上運用益を上げる事は可能なのかも知れません。

しかい、一方でこれほどのリスク(分かりにくさ)を内包している以上、三段階のリスクを被った場合には通貨選択型以上にその振れ幅が大きくなることは容易に想像できますね。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

資産運用基礎その①:「応募者利回り(Yield to Subscribers)」〜債券投資の4つの利回り〜

こんにちは、真原です。 今回は、資産運用の基礎編。 特に、個人投資家にあまり馴染みが薄い

-

-

【資産運用基礎】知っておくべき会計用語①(英語Ver.)〜 損益計算書(P/L)編〜

こんにちは、真原です。 今回は個人投資家でも資産運用をする際に知っておくべき「会計用語(英語V

-

-

【経済基礎】「良いインフレ(物価上昇)」と「悪いインフレ(物価上昇)」、日本はどっちや?

こんにちは、眞原です。 今回は、経済基礎(資産運用の基礎)について。 ”皆さん、インフレ

-

-

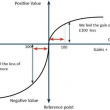

投資家心理の基本は「プロスペクト理論」と「損失回避のバイアス」

こんにちは、真原です。 今回は、久しぶりに「行動ファイナンス」という分野、つまりは、個人投資家

-

2-110x110.png)

-

主要国の国債格付けと2つの格付け方法(依頼格付けと勝手格付け)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「格付け」について

-

-

株に感情なく、真の主役は数字である

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、マーケッ

-

-

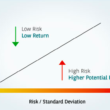

超基礎!今さら他人に聞けない「投資のリスクとリターン」

こんにちは、投資アドバイザーの眞原です。 今回も「超基礎シリーズ」。 前回の「円高&円安

-

-

噂で買って、事実で売れ

おはようございます、投資アドバイザーの眞原です。 今回は「格言シリーズ」。 昨日金曜日の

-

-

【資産運用基礎】知っておくべき会計用語②(英語Ver.)〜 貸借対照表(B/S)編〜

こんにちは、真原です。 今回は、 前回(【資産運用基礎】知っておくべき会計用語①(英語Ver

-

-

相場は悲観の中に生まれ、懐疑の中で育ち、楽観の中で成熟し、幸福感の中で消えていく・・・さて、利益確定していますか?

こんにちは、K2 Investmwent 投資アドバイザーの眞原です。 日経平均株価が約18年

- PREV

- 新光US-REITオープン 愛称:ゼウス

- NEXT

- エマージング・カレンシー・ボンド・ファンド