ハイ・イールド債券の歴史と米国の利上げ

公開日:

:

最終更新日:2021/02/09

マーケット全般(株式、債券、為替)

こんにちは、K2 Investment投資アドバイザーの眞原です。

今回のブログ記事はみんな投資している『ハイ・イールド債券』についてです。

突然ですが・・・

2007年『5.25%』

さてこの数字は一体何の数字でしょうか??

考えながら読み進めて下さい。

話を戻します。

2007年以降、日本人投資家が投資信託(ファンド)を通じてこぞって投資しているのが『ハイ・イールド債券ファンド』です。例えば『〜ハイボ』、『グローバル・ハイ・イールド債券ファンド』、『〜ハイ・インカム』などがそうです。

なぜ、日本人投資家がハイ・イールド債券に投資をしているのか?少し、歴史を振り返りたいと思います。

07年以前はBRICsと呼ばれるブラジル、ロシア、インド、チャイナ、南アなどの新興国の成長率が著しく、その新興国株式へのファンド投資が証券会社や銀行窓販で促進されていました。がその後、07年からサブプライム問題が表面化し始め、08年リーマン・ショック、その後の11年欧州債務危機へと続いていく訳です。

そして08年後の世界経済が『ゼロ金利時代』に突入したのです。簡単に言うと、債券に投資しても金利が付かない時代の到来。そして同時に、新興国株式はリスクが高すぎて投資するのが怖いとなった結果、日本の証券会社(運用会社)が目をつけたのが「ハイ・イールド債券」。

このチャートは海外積立投資で投資できるハイイールド債ファンドのNAV(基準価額)ですが、12/07〜12/08で「−26.55%」となっているのが分かりますね。リーマン・ショック後にデフォルトしたハイイールド債企業が多くハイイールド債自体も売却され大きく下落しています。その後の推移は見ての通り、多少の上下はあるものの右肩上がりに上昇し続けています。つまり、こういう資産こそ海外積立投資で中長期(10〜25年単位)でドルコスト平均法でコツコツ積立投資をする方が良い資産なのです。

そもそも投資しているハイイールド債にもよりますが、金利だけで6%程度が付きます。だから、ゼロ金利下においてこのような高い金利を求める為にハイイールド債ファンドが増えたという歴史があります。

さて、冒頭の質問への回答ですが、

2007年『5.25%』は、米国の政策金利(FF金利)です。

年央にかけて金利は低下していっていますが、年初は5.25%も金利がついていた訳ですね。そこから誰もが知っているように「ゼロ金利」近辺にまで金利が張り付き、ようやく今後「利上げか?」という2015年になっています。

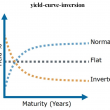

仮に今後0.125%でも0.25%でも米国の金利が上がると安心感と信用力がある米国債に金利が付くので、投資家としてはとりあえずハイ・イールド債のような高リスク資産を売却しようという流れになりますよね。金利上昇局面に入れば恐らく下落するでしょう。

ただ、ドルコスト平均を活用して海外積立投資で投資している場合には、そういう近視眼的な見方をせず、冷静に今までのロングチャートを確認して見て下さい。ハイ・イールド債(特に米国は資金調達の為にハイイールド市場が整っている)は、米国債に金利が付いている時代であっても「一定ニーズ」があるので上昇余力があるのです。

金融は政治と同様に「歴史」です。

短期的な上げ下げ(ギャンブル)ではなく、中長期で過去どのような動き方をして、どういうイベントがあったのかというのが非常に大切です。

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

香港ドル(金利)の上昇期待!海外積立投資(F社)の香港ドル建てや香港ドル資産保有の投資家には朗報か!?

こんにちは、眞原です。 今回は、香港ドル資産(HKD)を持つ投資家、またもう日本人は申込ができ

-

がIMFのSDR(特別引き出し権)に採用見通し!〜通貨分散の多様性拡大〜1-110x110.png)

-

中国人民元(CNY)がIMFのSDR(特別引き出し権)に採用見通し!〜通貨分散の多様性拡大〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、IMFが「(仮)

-

-

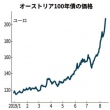

【マーケット(世界)】債券市場のバブル崩壊前?2019年オーストリア100年債の上昇率は約67%!〜Japanisation(日本化現象)を避けたい各国経済〜

こんにちは、眞原です。 ちょうど昨日のブログにて「米国債券の利回り状況を見て「リセッション入(

-

-

【マーケット(世界)】さぁ、リセッション(景気後退)懸念拡大中!〜マーケットクラッシュを気にしない資産運用は?〜

こんにちは、眞原です。 今回は、グローバルマーケットについて。 正直、トレーダーや信用取

-

-

米国利上げ後、一旦はドル安円高へ?その後は長期で円安トレンド形成か!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 いよいよ来週12/15-

-

1-110x110.png)

-

トルコのクーデター失敗とトルコリラ資産(リラファンドやリラ債券は要注意)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「新興国通貨(トル

-

-

円安や円高に一喜一憂しない資産運用方法(今は1ドル=121円台)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回の記事は為替に関連し

-

-

英ポンド(GBP)は安値圏、混迷極めるBrexitの行方はいかに?(通貨分散の重要性)

こんにちは、眞原です。 今回は、マーケット全般(英国ポンド/GBP)について。 2016

-

-

中国A株を売却すると逮捕!?共産党のなりふり構わない株価下支え政策!中国マーケットの異変に備えよう

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は世界マーケット、中

-

-

【マーケット】コロナショックから3ヶ月後の株価回復と過去の経済危機との比較

こんにちは、真原です。 今回は「コロナショックから3ヶ月後の株価回復と過去の経済危機との比較」