東京海上・グローバルM&A フォーカスファンド(為替ヘッジあり/為替ヘッジなし)

公開日:

:

最終更新日:2021/02/09

日本の投資信託(ミューチャル・ファンド)やETF

国内ファンド解説

こんにちは、眞原です。

今回は10月に三菱UFJモルガン・スタンレー証券から販売され10/20から運用開始されている「東京海上・グローバルM&A フォーカスファンド(為替ヘッジあり/為替ヘッジなし)」についての情報です。

対面営業の証券会社から販売されている久しぶりの投資信託(ミューチャル・ファンド)情報ですね。

<東京海上・グローバルM&A フォーカスファンド

(為替ヘッジあり/為替ヘッジなし)>

(出典:三菱UFJモルガン・スタンレー証券 HP、以下同様)

<為替ヘッジありコース>の基準価額と純資産総額がこちら

基準価額:9,969円

純資産総額:約34億円

また運用開始(10/20)から間もないですが、純資産総額がわずか30億円程度しかないのを見ると大々的に売り込み(セールス)している投資信託(ミューチャル・ファンド)ではないのかと思います。

そもそもこの過去6年程度で、どこの日本の対面営業証券会社(野村證券、大和証券、SMBC日興証券、三菱UFJモルガン・スタンレー証券、みずほ証券など)は横へ右倣えとして、

1.)これまでのような毎月分配型ファンドや新規投資信託(ミューチャル・ファンド)ではなく、「ファンド・ラップ」営業 2.)外国債券(ディスカウント債券)や外国株式による見えない(高い)為替手数料

の2つで稼ぐことに舵切りをし、これまでのように回転売買による「販売手数料」よりも「資産残高手数料」を稼ぐビジネスモデルに転換していっています。

さて、この投資信託(ミューチャル・ファンド)の特徴としては、

・M&Aされる企業株式(買収される側の株式銘柄)への投資

です。

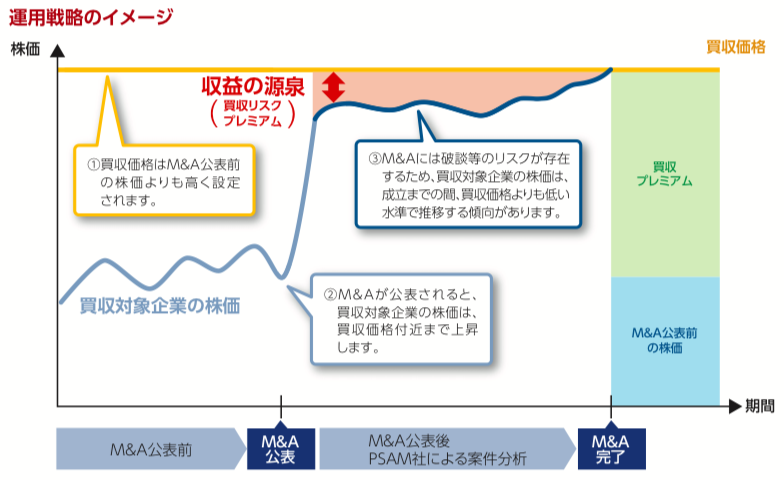

企業買収を「M&A」と言いますが、基本的に「企業買収される側の株価は上昇しやすい」という傾向がありそこからの収益でファンドのリターンになるという仕組みですね。

<運用戦略のイメージ>

オフショアファンド(ヘッジファンド)戦略でいう「イベント・ドリブン戦略」などは同様のM&Aからの価格修正から収益を得る戦略を元に運用されています。

また、M&Aの成功可否による収益機会は、比較的マーケット変動との相関性が低くなるので、下値抵抗が生じやすい傾向があります。

なので結果的にM&Aが成功すれば上値を追いつつ(=投資先の被買収企業の価値向上による収益)マーケット下落相関を低くできる下値限定の運用を目指すようです。

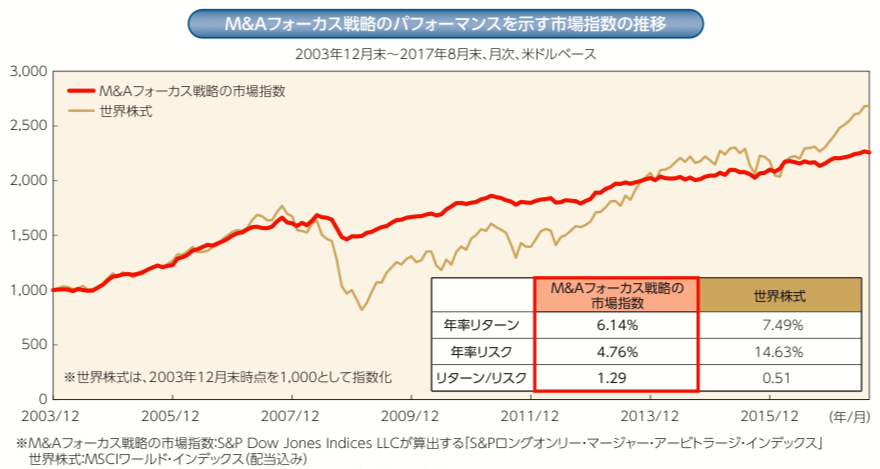

<同ファンドのM&Aフォーカス戦略と世界株式指数との比較>

<M&Aフォーカス戦略>

年率リターン:6.14%

年率リスク:4.76%

リターン/リスク:1.29

<世界株式>

年率リターン:7.49%

年率リスク:14.63%

リターン/リスク:0.51

年率リターン:7.49%

年率リスク:14.63%

リターン/リスク:0.51

過去のシミュレーション数値を世界株式のボラティリティ(上下のブレ幅)よりも、同ファンド戦略で運用する方がリスクを抑えれれて運用できますよー、というのを表しています(下値抵抗力があるという意味)。

本来のオフショアファンド(ヘッジファンド)が行っている「イベント・ドリブン戦略」とは違うので、イベント・ドリブン戦略ほど株式市場との相関性や上下ボラティリティ(リスク)を抑えるのはこの投資信託(ミューチャル・ファンド)では厳しいです。

それでも、過去のシミュレーション上では↑の数値だそうです。

(もちろん、投資信託の商品案内にはそういう青写真を描いた過去の仮想現実チャートしか載せられていませんが!!!)

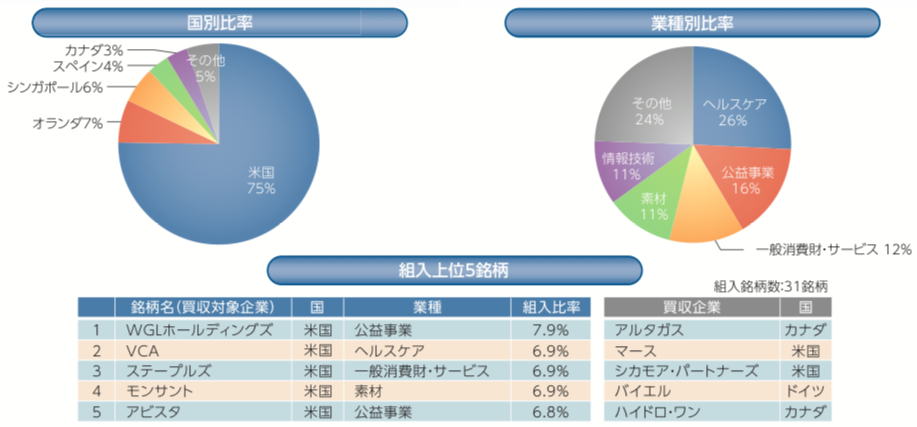

運用モデルポートフォリオがこちら

<モデルポートフォリオ>

国別には、M&A(企業買収/合併)が多い「米国(75%)」を中心に、オランダ(7%)、シンガポール(6%)などが続いています。

セクターでは、ヘルスケア(27%)、公益事業(16%)、一般消費財・サービス(12%)、素材(11%)、情報通信(11%)、その他(24%)です。

また、M&A(特に公開情報や今後M&Aをするであろう企業)の数がそれほど多い訳もないし(公開される訳もないので)、組入銘柄は必然的に少なく31銘柄となっています。

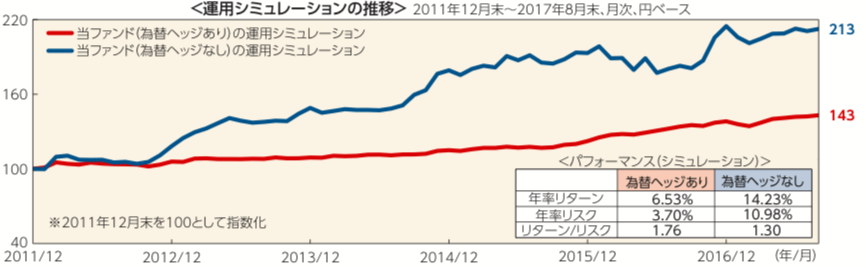

過去の仮想現実シミュレーション数値がこちら

<過去の仮想現実シミュレーション>

<為替ヘッジあり>

年率リターン:6.53%

年率リスク:3.70%

リターン/リスク:1.76

<為替ヘッジなし>

年率リターン:14.23%

年率リスク:10.98%

リターン/リスク:1.30

過去の良い数字の仮想現実シミュレーションも、投資信託(ミューチャル・ファンド)商品説明には必ず掲載されていますね(現実のパフォーマンスと違うことがしょっちょうありますね)

特に運用開始したばかりの投資信託(ミューチャル・ファンド)に関しては、数年のパフォーマンス経過を見てから投資するかどうか判断するのが、賢い投資家の投資判断です。

運用が上手ければ、マーケット動向は関係ないし、まして「今後の見通し」なんて個人投資家がファンド運用の際に考える必要はありません(別に上げ下げに賭ける訳ではないのでマーケットや見通しなんてありません。大事なのはファンドマネージャの運用が上手いか下手かのどちらかのみ。)

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

三菱UFJ 新興国高利回り社債ファンド 通貨選択型(愛称:グローイング・スター)

最新個別ファンド情報有料メルマガ(525円/月)はこちらから ↓↓↓ こんにちは、K2 I

-

-

【号外特別号】フィデリティ・USハイ・イールド!さぁ、米国の利上げ前?ハイイールド債券ファンドに投資している投資家の判断は??

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は号外特別号と題して

-

-

グローバル金融機関ハイブリッド証券ファンド(為替ヘッジあり)2013-05

最新個別ファンド情報有料メルマガ(525円/月)はこちらから ↓↓↓ こんにちは、K2 I

-

-

インデックスファンドMLP(毎月分配型)

ランキング投票(クリック)お願いしますm(__)m ↓↓↓↓↓ にほんブログ村 こんにちは、

-

-

【投資信託(ミューチャルファンド)】『次世代通信関連 世界株式戦略ファンド(愛称:THE 5G) 』/ 野村證券他74金融機関〜日本人投資家に足りない資産は??〜 前編

こんにちは、眞原です。 今回は久しぶりの国内の金融機関から販売されている投資信託(ミューチャル

-

-

トルコ債券オープン(毎月決算型)為替ヘッジなし

最新個別ファンド情報有料メルマガ(525円/月)はこちらから ↓↓↓ こんにちは、K2 I

-

-

2016年、老舗マルチストラテジー戦略ヘッジファンドは過去最高の+15.29%リターン

こんにちは、投資アドバイザーの眞原です。 今回は、オフショアファンド(ヘッジファンド)情報です

-

-

北欧ダブルインカム・ファンド

こんにちは、K2 Investment のマハラです。 投資信託(ファンド)で資産運用をしている投資

-

-

ダイワ世界ツーリズム関連株式ファンド

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で

-

-

【投資信託】デジタル・トランスフォーメーション株式ファンド 愛称:ゼロ・コンタクト〜SMBC日興証券〜

こんにちは、真原です。 今回は、2020年7月31日に運用開始となった投資信託(ミューチャル・