ラサール・グローバルREITファンド(毎月分配型)

公開日:

:

最終更新日:2021/02/10

日本の投資信託(ミューチャル・ファンド)やETF

国内ファンド解説

こんにちは、K2 Investment 投資アドバイザーの眞原です。

今回取り上げるファンドは『ラサール・グローバルREITファンド(毎月分配型)』です。

このファンドは2015年3月末時点での純資産ランキング5位、去年のモーニングスター・ファンド・オブ・ザ・イヤー2014年(国際REIT部門優秀賞)に選ばれている毎月分配型筆頭老舗ファンドのうちの1つです。

これだけを見ると「凄い良いファンド!」と思うかも知れません。

ただ個人的な意見を述べさせてもらうと「私は絶対に投資しないファンドの1つ」に入ります。

理由は大きく3つ。

1.)毎月分配型の超非効率なタコ足(特別分配金=元本払戻金)だから。

2.)ヘッジファンド(オフショアファンド)やオルタナティブ資産と違って、結局は株式資産連動のハイリスク・ハイリターンだから。

3.)パフォーマンスが悪いから。

それでは、ファンドの詳細を確認します。

【基準価額】4,142円(5/12時点)

【純資産総額】1兆2,700億円

【分配金/月々】60円

【分配金累計額】8,460円

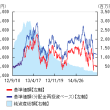

上のチャート上(右上記載)の、基準価額(税引前分配金再投資ベース)と19,450円と書いていますが、これは投資家の純粋なリターンではありません。そもそもこういうFactsheet(運用報告書)を出してくる時点で投資家目線ではないと感じてしまいます。(一方、スパークスなどの運用報告書は投資家目線で分かりやすい。)

さて、現在の基準価額が4,142円で分配金累計額が8,460円なので、実際2004年から11年間の運用パフォーマンスとしては(分配金を出さなければ)12,602円です。年間平均リターンで約2%。月々の分配金は出されているけれど、ファンドのパフォーマンスは良くないというのが結果です。

それにも関わらず、1兆円を越える純資産且つ直近の増加傾向を見ると、

・月々の分配金(=偽りのリターン)目当て)

・米国のREITは上がる(=とは言え、このファンドはグローバルリートファンド)

・ファンド人気ランキングに入っている(=ランキングに入っているからとは言え、個人個人全体のの資産運用に合っているとは限らない)

・純資産が大きいから安心(=決してそのような事はない。かつてのグロソブ(グローバル・ソブリン)は4/15時点で1兆円を割り込み、パフォーマンスが悪い上に継続して資金流出が続けている。)

などを考えて投資している(もしくはセールスされている)と思います。

こちらがファンドのポートフォリオです。

アメリカが62%、他には欧州圏を中心に組み込まれています。グローバルREITファンドの場合、REITの市場規模からアメリカ、欧州、豪州、日本などが中心になります。直近の米国株高やREIT市況の改善、また欧州圏では金融緩和による金利低下が後押しやロンドン不動産市況の活況が、ファンドのパフォーマンスには寄与しているようです。

アメリカが62%、他には欧州圏を中心に組み込まれています。グローバルREITファンドの場合、REITの市場規模からアメリカ、欧州、豪州、日本などが中心になります。直近の米国株高やREIT市況の改善、また欧州圏では金融緩和による金利低下が後押しやロンドン不動産市況の活況が、ファンドのパフォーマンスには寄与しているようです。

組入は米国が中心なので当面は米国REIT市況は良い環境ですが、年内想定の利上げによってまた調整が入り資金の動きが変わって来ると思われます。そうなると、パフォーマンスにも大きく影響してくるので利上げ関連のニュースには要注意でしょう。

組入は米国が中心なので当面は米国REIT市況は良い環境ですが、年内想定の利上げによってまた調整が入り資金の動きが変わって来ると思われます。そうなると、パフォーマンスにも大きく影響してくるので利上げ関連のニュースには要注意でしょう。

最後にこのようなファンドに投資している個人投資家は、月々の分配金が出ていても「それが本当にファンドのパフォーマンスから出されているのかどうか?」を確認する方が良いでしょう。(このファンドの直近は回復傾向。)

分配金のような目先のリターンが必要という方は多いようですが、ハイリスク・ハイリターンな運用を長期間しているにも関わらず結局、毎月自分自身の銀行預貯金から取り崩しているような非効率な運用になっている場合が多いので、その点を注意しましょう。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

「野村テンプルトントータルリターンDコース(毎月分配型)を解約した方が良いか?」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は野村證券から販売さ

-

-

「アジア好利回りリート・ファンド」から「グローバル・ロボティクス株式ファンド」への乗り換え販売提案をされているがどうでしょうか?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は実際に弊社クライン

-

愛称:オールラウンダー〜金利が取れない債券ファンドは売却すべき〜4-110x110.png)

-

はまぎん高格付国債ファンド(為替ヘッジ70)(愛称:オールラウンダー)〜資金流出ランキング2位の投資信託〜

こんにちは、投資アドバイザーの眞原です。 資金流出が続いている投資信託(ミューチャル・ファンド

-

-

みずほブラジル新成長株株式ファンド

最新個別ファンド情報有料メルマガ(525円/月)はこちらから ↓↓↓ こんにちは、K2 In

-

-

【新規投資信託】グローバルEV関連株ファンド(為替ヘッジあり/なし)愛称:EV革命〜大和証券〜

こんにちは、眞原です。 今回は、大和証券で2018/1/16から新規募集販売されている『グロー

-

-

損保ジャパン・グローバルREITファンド(毎月分配型) について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回のブログ記事

-

-

LVMH(ルイヴィトン)株の上場来高値更新とピクテ・プレミアム・ブランド・ファンド(3ヶ月決算型)

こんにちは、投資アドバイザーの眞原です。 今回は、パリ市場に上場していているLVMH(ルイヴィ

-

-

スパークス・新・国際優良日本株ファンド(愛称:厳選投資)(モーニングスター・ファンド オブ ザ イヤー2014)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は日本の投資信託(フ

-

-

フィデリティ・スリー・ベーシック・ファンド(愛称:水と大地とエネルギー)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

ダイワ ミレーアセット・アジア・セクターリーダー株式ファンド

最新個別ファンド情報有料メルマガ(525円/月)はこちらから ↓↓↓ こんにちは、K2