【資産運用基礎】投資可能額ごとの資産運用の考え方

こんにちは、眞原です。

今回は、資産運用の基礎について。

よく聞かれるんですけど、

”資産運用だけで(働かずに)食べていけるようになりたいです、どうしたら良いですか?”

と・・・。

確かに、誰しも1度は考えた事があるかも知れません。

なぜか、大半こういう質問をしてくる方は、サラリーマン(被雇用者)が圧倒的に多い傾向にあって・・・、そして、大体投資できる投資可能額が、

3,000〜5,000万円のレンジ(むしろなくなった困る資金も含まれている場合が多い)

に収まっています、私のこれまでの統計上。

確かに、サラリーマンとして3,000~5,000万円の運用資金は立派な資産になります。

ただ正直、この運用資金だけで「資産運用だけで食べていくこと」は、まず無理だと思います(確かに、年収プラスアルファの足し、退職後の備えにはなり得ます)。

というのも冷静に考えて、仮に5,000万円の運用資金であっても、仮に年間10%の投資リターンを上げられて、ようやく年間500万円のリターン(税控除前)だからです。

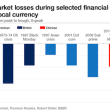

確かに「生活の質」を落とすのであれば、リターンだけで食べていくというのも無理やり可能かも知れませんが・・・、そもそも何より資産運用においては「上下のブレ(良いリターンの時も悪いリターンの時もある)がある」ということを忘れてはいけません。

なので私、個人的な基準では、

「資産運用だけで、そして一定の高い質を保って暮らしていくには、運用資金(仮に失われても危機的な状況にならない資金)として、2億円」

が1つのラインだと思っています。

以前にも「2億円」については書きましたね。

http://toushin-shisan.net/2016/04/post-4665.html

そして、資産家の多くである「企業オーナー」は「資産運用だけで食べていく」という考えが、上で見たようなサラリーマンの方と相対的な較べて低いとも思っています。なぜなら、彼らの多くは「自分の事業」が「最高の投資」+「楽しみ」であって、事業が存続していけば「生涯現役=生涯稼ぐことができる」からに他ならないからです。

それでも、ミリオネアを目指し、将来に備えて行きたいのは、誰しも共通するところだと思うので・・・、

今回「ミリオネアへのステップ」を書いてみようと思います。

現状の手元資産と資産運用方法です。

<現状運用可能な手元資産(失われても困窮しない資金):100〜1,000万円>

守りの運用として、

「収入(年収)からの「積立投資」(中でも、海外積立投資は効率よく殖やせる可能性が高いのは言うまでもない)」

攻めの運用として、

「積極的にリスクが高い資産(ハイリスク・ハイリターンな資産)への投資比率を高める(=失う可能性も高いが、大きなリターンを目指す)」

<現状運用可能な手元資産(失われても困窮しない資金):1,000〜5,000万円>

守りの運用として、

「収入(年収)からの「積立投資」(中でも、海外積立投資は効率よく殖やせる可能性が高いのは言うまでもない)」

攻めの運用として、

「複数資産へ戦略的にポートフォリオを組んで分散運用できる運用資産規模なので、ハイリターン、ミドルリターン、ローリターンを組み合わせて運用(オフショアファンドの比率を高めると益々殖やせる可能性が高いのは言うまでもない)」

<現状運用可能な手元資産(失われても困窮しない資金):6,000万〜1億円>

守りの運用として、

「収入(年収)からの「積立投資」(中でも、海外積立投資が効率よく殖やせる可能性が高いのは言うまでもない)」

積立投資という資産運用は、収入(年収)がある人誰もが、間違いなく中長期でやり続けるのが賢明な資産運用方法です。

そして、この規模になってくると資産運用のみならず、保守的でも殖やすことができる「海外生命保険」への資産比率を高められるようになってくるので更に10〜15年後の資産準備や相続準備などへも充てられるようになってきます。

攻めの運用としては、オフショア資産管理口座を活用した方が(課税繰り延べによる)100%複利運用効果が大きくなるので、引き続き、

「戦略的に複数のオフショアファンドを組み合わせポートフォリオで分散運用」+「自分の事業に関係するもしくは興味がある小さな会社を買収、企業経営に参画する(株主になる)」+「不動産(リアルアセット)も組み合わせる」

<現状運用可能な手元資産(失われても困窮しない資金):1億円〜5億円>

このあたりの運用資産規模から「運用だけで暮らせる規模感」になってくるので、積極的に運用というよりも、いかに「リスク(上下のブレ幅)・コントロール」ができるのか?むしろマイナスになった時に、どれだけメンタル・コントロールができるか?

に注力していく必要がでてきます。

そして、1億円を超えてくるとスイスプライベートバンクを活用して「守りに徹して」いくのも1つの選択肢になります。

<現状運用可能な手元資産(失われても困窮しない資金):6億円〜30億円>

少なくとも自分だけの判断ではなく、その道の各スペシャリスト(税理士、法律家、スイスプライベートバンカー、投資アドバイザー、保険アドバイザー、ファミリーオフィスメンバー)が確実に必要なので、むしろ彼らをマネジメントすることに尽力することになるでしょう。

そして、海外生命保険のみならずプレミアムファイナンスや海外不動産なども積極的に資産の中に組み入れることになるでしょう。

この規模感になってくると、戦う相手はマーケットなどではなく、むしろ「各種税金(=国や制度、規制)」+「いかにして多くの資産を家族や子供に相続、贈与できるか」です。

結局のところ・・「資産を築くこと」=「ミリオネアへの道」、そして「ミリオネアになってからの道」もまた険しく、それぞれの状況、資産規模に応じてそれぞれの悩みがあるのです。

http://toushin-shisan.net/2017/11/post-8424.html

私たちは、どの資産規模の方でもマッチする情報、アドバイスをお伝えできるので、

ご相談はいつでも、

こちら(「直接相談(無料)」)

からどうぞ。

あ、ちなみに、ビットコインで「億り人」になった方々の「出口戦略(リアル通貨へのコンバート運用方法)」もお伝えできるので、そちらを知りたい方もお気軽にご連絡ください。

http://toushin-shisan.net/2017/11/post-8305.html

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

8/24のチャイナ・ブラック・マンデーのリスクから考える『投機家(短期)思考と投資家(中長期)思考』の違い

こんにちは、K2 Investment 投資アドバイザーの眞原です。 ここ2週間であらゆるマー

-

-

三菱UFJとみずほ銀行の預金利回り「0.00%」時代に突入(お金を殖やすには?)

こんにちは、投資アドバイザーの真原です。 とうとう、三菱UFJ銀行とみずほ銀行の預金利回りが「

-

-

ブラジル人の金融マンから聞いたブラジル経済について〜国家を信じないからこその資産防衛方法〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回のブログは『ブラジル

-

-

【Q&A】5年満期、年0.18%の株式会社クレディセゾン 第70回無担保社債(社債間限定同順位特約付)に投資して良いか不安があります

こんばんは、眞原です。 今回は、Q&Aです。 <Q.> 三井住

-

-

【資産運用基礎】60代以降、年収が「半減する」って知ってますか?

こんにちは、眞原です。 今回は資産運用基礎です。 さてさて・・・ ”60代以降、給

-

-

【ヘッジファンド情報】年率35%プラスリターン!2018年は既にプラス6%後半の「グローバル・マクロ戦略」オフショアファンド

こんにちは、眞原です。 今回は、オフショアファンド情報です。 同オフショアファンドの戦略

-

-

米宝くじパワーボール賞金額は6億5,000万ドルに(約708億円)!

こんにちは、眞原です。 今日は、ふっと想うシリーズ。 ”あぁ、楽してお金持ちになれないか

-

-

6月の実質賃金は対前年比マイナス2.9%!実質賃金が増えないのに「お金が貯まってから資産運用を始める」は完全に誤った考え方。老後資金を貯める為にも月々少額から金利がつく資産運用を考えよう

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は指標面から考え、個

-

-

「東京海上・ニッポン世界債券ファンド(2013年5月購入)を解約すべきかどうか?」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、Q&A

-

-

”何のデータ”チャート??データを客観的に捉え”将来へ”備える前提条件を考える!(その1.)

こんにちは、真原です。 今回は、日本人全員に関わるお話。さらに言えば、”将来の生活”に大きく関