ギリシャ債務問題は根本的に未解決で単にギリシャ国民の生活が苦しくなるだけ。日本人個人投資家は資産防衛としてギリシャ問題を反面教師に捉え始めている。

公開日:

:

最終更新日:2021/02/09

気になるホットニュース(妄想・制度・規制)

こんにちは、K2 Investment 投資アドバイザーの眞原です。

ギリシャ問題は毎週のようにこのブログでお伝えしています。

※ギリシャ債務問題、決戦は日曜日〜♪♪ (Patr.2)Grexit(ギリシャのユーロ圏離脱)へのカウントダウン?一方、ギリシャの借金同等額の血税で新国立競技場を作ろうとする日本政府/財政問題

ギリシャのニュースに反応して為替や株式市場は短期的に上下しています。ただ忘れてはいけない点として中長期での資産運用をしている個人投資が冷静に考えなければいけないのは、このような本質ではない目先の出来事ではなく「根本的な問題」をどれだけ捉えて理解し、2度と戻ってこない時間を有効活用して資産運用が出来るか、です。

アテネの様子(一部暴徒化し混乱が続いているよう)

・13日のギリシャ協議をまとめると

去る13日に17時間に渡るユーロ圏首脳会議の結果、ギリシャへの金融支援プログラム合意しました。3年間で860億ユーロ(11兆円)ということです。この額は基金ESM(欧州安定メカニズム)を活用するため、ドイツを始め他の5ヵ国では議会の議決が必要になり、それらを通過させる日程を考慮に入れると7月末頃にESMが発動されると見込まれています。

この860億ユーロ(11兆円)を相対的に考えてみると、例えば1億2,000万人の人口を抱える日本の国家予算は90兆円/年間なのでその1/8程度ということです。そのギリシャでは、ギリシャ国民は1,080万人程度しかおらず、ましてギリシャの主要産業は「観光業」。つまり外的要因によってその収益がブレるのがギリシャ経済の基盤です。つまりハッキリいってユーロ圏は「資金注入をしても今後返せない見込みが圧倒的に高い国のギリシャへ、追加して新たにユーロ圏(ユーロ圏経済の中心ドイツ人)の税金を注入する」ということになります。

なので、ドイツのメルケル首相は態度を硬化させて協議に挑んでいたとの流れがあります。ただ、実際ユーロ安の恩恵を受けている輸出中心のドイツ経済なので通貨ユーロが安くなればなるほどドイツ経済が潤うという構造があるのは見逃せません。

また、ギリシャをユーロ圏から離脱(Grexit)させれば、トロイカ(債権者側)の損失は1,000億ユーロ(約13兆5,200億円)近くになるとの試算もあり、容易にギリシャをユーロ圏から放り出せないという政治的な思惑が交差しています。(それでもドイツのショイブレ財務相は「ギリシャが債務減免を受ける唯一の方法はユーロ圏を離脱することだ」と述べているものの。)

またギリシャ問題で、目先の波乱要因は7/20に70億ユーロ(約9,500億円)のEUへの返済があります。

・ユーロ圏やEU圏の根本的な問題は

・通貨統合をしているにも関わらず、GDPが異なるユーロ圏17ヵ国の共通財務省がない

・ユーロ圏経済の牽引はドイツ経済

・EU圏の移動の自由により、現地国の職が他国人に奪われ、不動産価格高騰に繋がり国民の不満になる(例:イギリス)

など

既にずっと言われている問題ばかりで「何を今さら」というような話です。

特にギリシャは付加価値税(消費税にあたるもの)23%を引き上げるとのことですが、そもそもギリシャ経済の基盤は観光業である以上、国内産業で利益が上がらない→税率を上げても税収が上がらない→内需縮小→経済悪化→GDP伸びない→税収上がらない→借りた資金は返せない・・・の繰り返しでしかない訳です。

この時点でギリシャ経済は「詰んでいる」と。

結果、今回の妥結案のように年金支給年齢引き上げ(=内需後退に繋がる)、と労働賃金引き下げ(内需後退)、ギリシャ国内で生活できないギリシャ国民が増加→他国へ移住→他国も職を奪われる、不動産価格高騰という迷惑

もう全てが悪循環です。

・ユーロ資産はポートフォリオに組み入れる方が良い?

もともと私は「ユーロ圏」そのものに懐疑的な論者なので、投資先として考えると海外積立投資をしていてもポートフォリオには組み入れない資産地域です。(一応、欧州圏にあってユーロ圏ではない英国は除く)

ユーロ・ハイ・イールドなど野村證券を中心に販売されているユーロ圏の投資信託(ファンド)がありますが、こういう「資産???」と思われるようなものへは、アクティブ型の投資信託(ミューチャルファンド)ではなくインデックス系で十分です。

敢ていうならば、ユーロ圏の中ではドイツDAX指数は上昇余地があるかな程度ですが、わざわざ激震が生じるユーロ圏に積極的に資産配分をせずとも世界中にはより投資効率が良い先が沢山あります。

・財政問題を考えると日本は?個人投資家は自己責任で資産を守る時代

結婚式のスピーチではないですが・・・人生で「まさか!」ということは往々にしてありえるものです。そのあり得るものに、あり得るあり得ないと賭けたり賭けなかったりするというのは不毛以外なにものでもないので、議論の余地はありませんが「万が一そうなったら?」という想定をして思考停止状態にならない事は重要でしょう。

日本は赤字国債が世界でダントツ多い国である一方預貯金額も借金以上にある国で、それでも国としては対外純資産も多額にある国です。なので「日本はギリシャにならない」という論者がいますが、「100%、そうならないことはない。つまり僅かでも可能性はある」と想定しておくことが自分の資産を守る唯一の方法でしょう。

例えば、仮に円高になると思えば円資産100%で持っている方が資産防衛になりますし、一方今後さらなる円安になると考えれば外貨資産へシフトさせるのが円資産目減り防止のために合理的です。また、デノミや預金封鎖を心配するのであれば、海外銀行口座へ資金を退避させ、通貨を米ドル中心に移しておく、など様々に個人の選択は残されています。

ギリシャ国民は、政府が「まさか」預金封鎖なんてしない、と考えていた為か、預金封鎖前に取り付け騒ぎも生じず、結果的に預金封鎖後に「(預金封鎖前に)お金を下ろしておけば良かった」と後悔している人が多かったようです。右に倣え主義は思考停止であって、政府を信じているから、政府がなんとかしてくれる、などというのは国民一人ひとりからすればあっさり裏切られるという反面教師のような気がします。

引き続き、ギリシャ問題や債務問題は尾を引くことにはなりますが、一喜一憂せずに有限な時間を最大限効率よく活用できる資産運用を心がけたいものです。

(カバー写真:CNBC, Reuters)

スイスプライベートバンク入門書(マニュアル)を無料進呈します

日本のプライベートバンクではありません。

本場スイスの本物のプライベートバンクを開設するノウハウをまとめました。

関連記事

-

-

【信じるも信じないもアナタ次第】元号変遷『サヨナラ平成、コンニチワ新元号』2019〜20年は「不況」や「有事(戦争)」や「大災害」が起こる”アノマリー?”

こんにちは、眞原です。 今回は、信じるも信じないもアナタ次第シリーズ。まぁ、要は「都市伝説的

-

-

iPhone 8(仮称)お目見えは9/12か?どうなるApple株価?

こんにちは、眞原です。 多くの人が心待ちにしている「iPhone8(仮称)」のお目見え(通称:

-

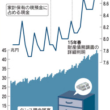

発動は日銀破綻へのトリガーに?(2018年〜2030年の日本国債クラッシュ懸念=円資産価値の減価)0-110x110.png)

-

ヘリコプターマネー(ヘリマネ)発動は日銀破綻へのトリガーに?(2018年〜2030年の日本国債クラッシュ懸念=円資産価値の減価)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「日銀の金融政策(

-

-

【未来予測】NRI未来年表2018〜2100(未来に対して不変的なことと備えられること)【2019年/2020年編】

こんにちは、眞原です。 今回も前回に引き続きNRIが発表している『NRI未来年表 2018-2

-

-

もしかして、日銀が買った「日本株ETF」の出口戦略はコレか!?

こんにちは、真原です。 今回は、K2 Partnersの皆さんも、 「日銀が買った日本株

-

-

金融庁による「資産運用業高度化プログレスレポート2020」を読んで現場と現実を知らないアホくささを感じる訳

こんにちは、真原です。 今回は、先月、日本の金融庁から「資産運用業高度化プログレスレポート20

-

-

【財政問題】米メディアCNNにまで報道される日銀「超金融緩和策のリスク」

こんにちは、眞原です。 今回は、気になるニュースから「財政問題・金融危機」について。 そ

-

-

タンス預金が3年で30%増加の理由は財政問題(将来の増税)とマイナンバーでの資産把握

こんにちは、投資アドバイザーの眞原です。 今回は「タンス預金増加」のニュースについて。

-

-

7月も続々と食品の値上げラッシュ!家計負担の重しには要注意!

ランキング投票(クリック)お願いしますm(__)m ↓↓↓↓↓ にほんブログ村 こんに

-

-

日銀保有の日本株式EFT累計額は8.9兆円で保有率59%!〜作られた日本株式市場〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は日本マーケットにつ