三菱UFJ 東京関連オープン(米ドル投資型/円投資型)(愛称:東京ウェイ)

公開日:

:

最終更新日:2021/02/10

日本の投資信託(ミューチャル・ファンド)やETF

こんにちは、K2 Investment 投資アドバイザーのマハラです。

投資信託(ファンド)で資産運用をしている投資家へ情報をお伝えしています。

今回は現在(1/6~15まで)、三菱UFJモルガン・スタンレー証券から新規募集販売されている『三菱UFJ 東京関連オープン(米ドル投資型/円投資型)(愛称:東京ウェイ)』の情報です。

ポイントを大きく2つまとめてみます。

1.)テーマ型日本株式、Jリートへの投資

2.)円投資型(為替の影響無し)・米ドル投資型(為替リスクあり)

それぞれを具体的に確認します。

1.)テーマ型日本株式、Jリートへの投資

更に大きなテーマとては下記の3つが挙げられています。

・都市政策

・アベノミクス

・2020年東京五輪の経済効果

噛み砕いて解釈すると「今後を見据えたら今の日本株式は割安ですよ〜、今後のオリンピックに向けてまだ上がると思いますよ〜」という事です。テーマ型のファンドはそういうものです。

例えば、TPPの話題が出た場合には、TPPの恩恵を受けられそうな株式銘柄をまとめてファンドとして販売される訳です。

今回、このファンドのキャッチーさとしては、目下多くの日本人個人投資家が注目している「日本株式(やREIT)」の中で、東京(や関東圏)で恩恵を受けられるような銘柄を選定して投資するということのようです。

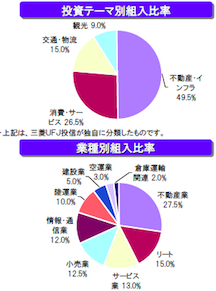

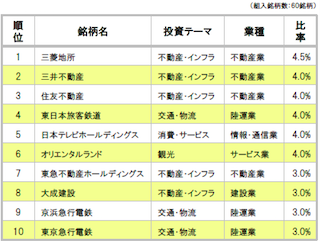

その具体的なセクターとしては、

不動産や建設、REIT

小売業、情報通信業

陸運業

観光サービス業

など。

ポートフォリオは、40〜80銘柄程度で、モデルポートフォリオがこちら。

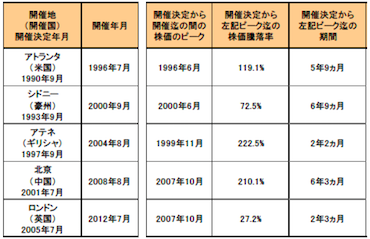

2020年オリンピック開催が東京で決まったことは記憶に新しいですが、オリンピック開催に伴って株価が上昇しやすいという過去の経験則からもこのファンドが組成されているようです。

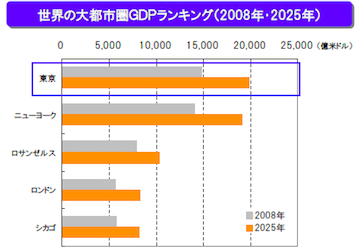

ここまでは「何となくオリンピックがあるし(主観で)上がるかも?」と思いがちですが、実際のFact(数字)を確認してみます。

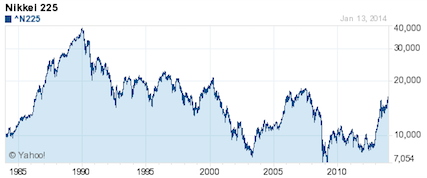

上記はあくまで海外株式マーケットであって、日本の株式マーケットではないので、1998年の長野五輪の頃の株価平均チャートを確認してみます。

<日経平均株価チャート1995年〜2014年>

オリンピック開催時の1998年2月以前のマクロ環境、そして日本の株式に影響を与えていたのは、1997年からのアジア通貨危機、そして五輪終了後には1998年8月ロシア財政危機、1999年1月ブラジル通貨危機でした。マクロ経済要因の方が大きな影響を与えていたということですね。その後の1999年〜2000年はITバブルに湧いた時期となり、バブルがはじけて小泉相場まで低迷を極めて行きます。

つまり、結局のところ「オリンピックだから云々」というのは銘柄を選択しなければ、単に高値掴みになり、このようなファンドの銘柄全てが恩恵を受けられる(つまり基準価額にとってポジティブ)とは言い切れない、とアタマの片隅に入れる必要があります。

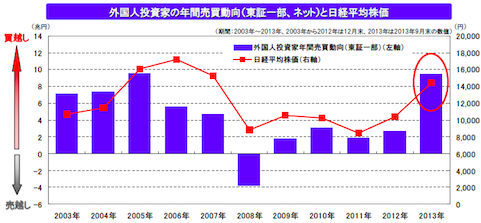

今日(1/14)の株式マーケットのように、先物主導で1日に3%を超える下落を演出できるというのが、今の日本の株式マーケットのようです。こういう時にはヘッジファンド(オフショアファンド)のロング・ショート戦略(売りも買いも両建てで運用する手法)がリターンを上げる環境ですし、株式売買では信用売りでリスクヘッジが出来ることになります。

結局のところ、日本株式を動かすのは外国人投資家(55%程度)で、日々の売買代金を確認してみても2兆8,000億円程度で、大きく変化はありません。(つまりは先物主導。)

2.)円投資型(為替の影響無し)・米ドル投資型(為替リスクあり)

日本の経常収支が赤字になりやすい経済環境や米国のQE3(量的緩和策)縮小や利上げ期待を考えると、円安傾向になっていくとマクロ環境では考えられます。円資産しか持っていない投資家は米ドル資産を持って円安のリスクに備える必要はあるかも知れません。

投資信託(ファンド)で資産運用をしている投資家は、新規設定されてくるテーマ型ファンドやNISA専用というファンドに目を奪われがちかと思いますが、自分自身のリスク・リターンに見合う、また中長期でリスクを抑えた運用を心がけたいものですね。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

ダイワ・スイス高配当株ツインα(毎月分配型)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

シュローダー日本株式ファンド・米ドル建て

ランキング投票(クリック)お願いしますm(__)m ↓↓↓↓↓ にほんブログ村 こんにちは、

-

-

ダイワ米国バンクローン・ファンド(為替ヘッジあり)2014−07

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で

-

-

【新規投資信託】モビリティ・イノベーション・ファンド〜SMBC日興証券〜

こんにちは、眞原です。 今回は1/21から新規運用開始されたばかりのSMBC日興証券から販売さ

-

-

みずほインデックス投資戦略ファンド(愛称:iパズル)

ランキング投票(クリック)お願いしますm(__)m ↓↓↓↓↓ にほんブログ村 こんにちは、K

-

-

日興ABグローバル金融機関ハイブリッド証券ファンド クラスA・クラスB

最新個別ファンド情報有料メルマガ(525円/月)はこちらから ↓↓↓ こんにちは、K2 I

-

-

フィデリティ・スリー・ベーシック・ファンド(愛称:水と大地とエネルギー)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

老後資金に向けた「フィデリティ・USリート・ファンドB(為替ヘッジなし)と日興グラビティ・ヨーロピアン・ファンドの売却時期」について

<Q.>(2015年5月) 虎の子の老後資金を少しでも増やそうと証券会社のいうままにあれこ

-

-

みずほ・グローバル・ハイイールド債券ファンド(通貨選択型)メキシコペソコース

最新個別ファンド情報有料メルマガ(525円/月)はこちらから ↓↓↓ こんにちは、K2 I

-

-110x110.png)

-

日興グラビティ・ヨーロピアン・ファンド(愛称:ユーロビート)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で

- PREV

- 投資のソムリエ

- NEXT

- ピクテ・マルチアセット・アロケーション・ファンド(愛称:クアトロ)