【投資信託(ミューチャル・ファンド)】野村ターゲットインカムファンド(愛称:マイ・ロングライフ)− 野村證券

公開日:

:

野村證券

こんにちは、眞原です。

今回は、運用開始から約11ヶ月(2018年1月から運用開始)の投資信託(ミューチャル・ファンド)『野村ターゲットインカムファンド(愛称:マイ・ロングライフ)』を取りあげてみます。

販売元は、野村證券を始め各証券会社から販売されています。

私が投資信託(ミューチャル・ファンド)に投資する必要は無いと思う理由

この投資信託(ミューチャル・ファンド)の情報の前に、元証券マン(古巣野村證券)そして、現在投資アドバイザー、経済や金融を学問と実務経験10年を経てる身からして言えるのは、

個人投資家は、1,000万円や5,000万円など、一定のまとまった資金を、こういった投資信託(ミューチャル・ファンド)に投資する必要はない

ということです。

日本のみならず、米国でも他国でも同様ですが、

投資信託(ミューチャル・ファンド):アクティブ運用

か

ETF(市場指数連動型のマーケット売買可能な投資信託):パッシブ運用

「アクティブとパッシブ運用、どちらが良いのか?」議論。

この議論において、証券マンや投資アドバイザー、運用アドバイスをするFPなどそれぞれポジショントークを持って「どちらが良い」という風にクライント(投資家)に伝えている訳です。

ただ実際私が見て経験してきた結果、日本の証券会社で買えるアクティブ型の投資信託(ミューチャル・ファンド)で「これは良いファンドだ!(マーケットインデックス以上のパフォーマンスを上げている)」というのは「極めて稀(=優秀なファンドの数が余りにも少ない)」であるというのを経験上知っています。

なので、私はこういった投資信託(ミューチャル・ファンド)に、一定のまとまった資金を投じて投資するのは正直に「(投資時間とコストの)無駄だな」「投資する必要はないな」と結論付けています。

むしろ、こういった投資信託(ミューチャル・ファンド)は、月々一定金額を積立投資(海外積立投資)する方がリスク分散に繋がるので断然良いのです。

さて、それでは今回のこの投資信託(ミューチャル・ファンド)の情報を見ていきましょう。

<野村ターゲットインカムファンド 愛称:マイ・ロングライフ>

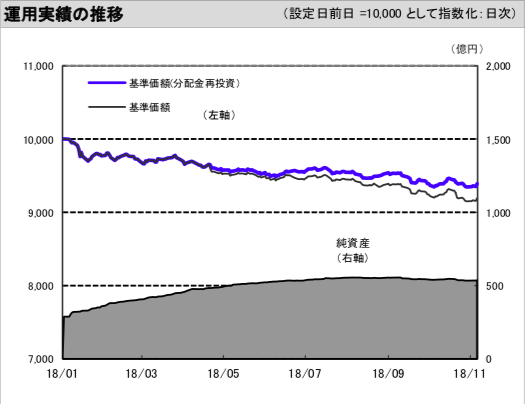

【基準価額】9,135円(2018年1月運用開始、12/14時点)

【純資産額】528億円(同)

【累計分配金額】200円

2018年1月末から運用開始して、純資産額総額は緩やかに殖えていますが、基準価額そのものは1度たりとも設定時の基準価額を超えることなく、右肩下がりに下落し続けています。

それにも関わらず、無駄に「分配金(2ヶ月毎)」を出している状況です。

この投資信託(ミューチャル・ファンド)の投資対象は、

・世界各国の債券等

・世界各国の株式等

・世界各国のREITやバンクローン

などで、いわゆる「バランス型ファンド(複合資産)」です。

「バランス型ファンド(複合資産)」と聞けば、「分散」して「リスク」を抑えられていると勘違いしがちですが、結果的に「各資産同士の足の引っ張り合い」でしかないのが現状でしょう(後述)。

ファンドストラテジーでは「年率3%程度の利回り(コスト控除後)を確保するのを目標」として運用しているようです。

ちなみに現時点では「マイナス6.65%程度で推移」していますが、個人投資家のみなさんは「「分配金」が出ているから運用がうまく行っている」と勘違いしている状況ではないでしょうか?

まさに「分配金マジック」ですね・・・、引っかからないように気を付けましょう。

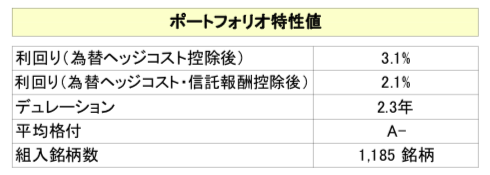

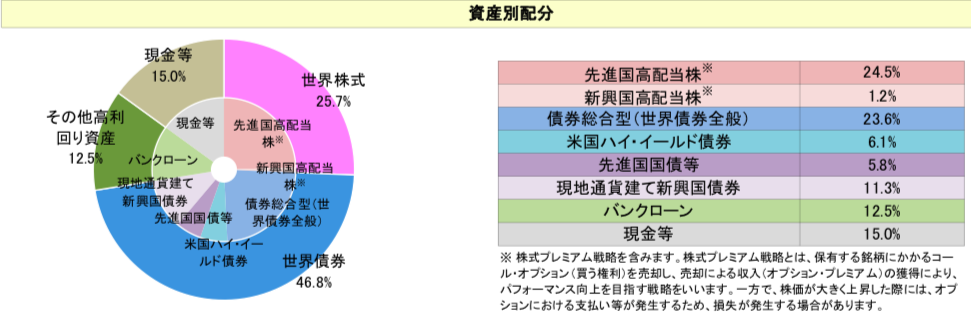

ポートフォリオ特性値と資産別配分がこちら

金利変動リスクを抑えるために格付けが高く、期間が短い債券(デュレーション2.3年)で運用しています。ちなみに、信託報酬控除したら年間2.1%程度の利回りなんですね・・・。ひどいな。。

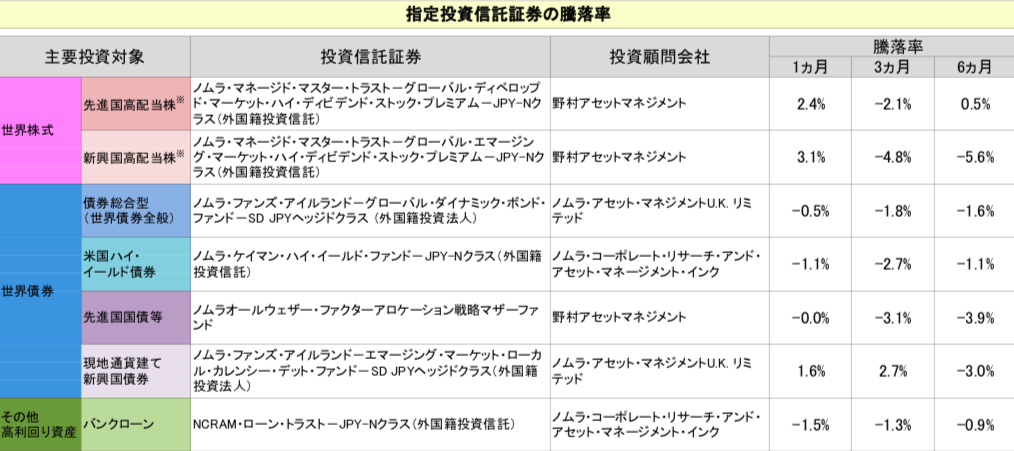

『野村ターゲットインカムファンド 愛称:マイ・ロングライフ』という1つの投資信託(ミューチャル・ファンド)内で、上の各資産に「分散/バランス型(資産複合型)」させるために、ファンド・オブ・ファンズ形式で投資していますが、どのファンドもまともなリターンを上げられておらず、結果全体が上がる訳もありません。

各資産のより詳しい配分比率がこちら

世界的に債券市場での運用が困難となっている昨今、この投資信託(ミューチャル・ファンド)は約47%程度を「債券系」で運用しているので、当然パフォーマンス結果が付いてきていないということが如実に現れています。

同投資信託(ミューチャル・ファンド)は、あと1ヶ月で運用開始から1年が経過することになります。ようやく「トラックレコード(運用成果)」ができ、個人投資家は「継続投資し続けるべきか、早期解約をすべきか」を判断できる材料を得ることになりますね。

確かに2018年全体を通してみれば、株式、債券、金利、為替、どのマーケットでも厳しい環境だったと思いますが、恐らく2019年はもっと厳しい年になるのでは?と個人的には見ています・・・。

個人投資家が冷静に「投資」判断すべきなのは、インデックス(指数)に負けているような投資信託(ミューチャル・ファンド)に、投資する「価値」や「意味」がないということです。

流行り??の「ファンドラップ」などもそうでしょう(参考までに下記は3年前の記事)。

個人投資家は、きちんと自分自身の「考え(目標リターンやリスク)」や「他に持っている資産との相関性」、そして「トラックレコードがある投資先」を踏まえて、投資判断をしましょう。

ご相談はいつでもお気軽に、下記からどうぞ。

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

野村アセットの日経レバレッジETFの限度額1兆円へ引き上げ!〜NEXTFUNDS日経平均レバレッジ・イデックス連動型上場投信〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 先日、野村アセットマネジ

-

-

ソフトバンク株式会社 第45回無担保社債

こんにちは、K2 Investment 投資アドバイザーのマハラです。 債券(国債、社債)で金利を

-

-

野村ドイチェ・高配当インフラ関連株投信が順調だなんてうそぶくのはだ〜れだ??

こんにちは、投資アドバイザーの眞原です。 今回は、野村ドイチェ・高配当インフラ関連株投信につい

-

2-110x110.png)

-

ANAホールディングス株式会社 第33回無担保社債(社債間限定同順位特約付)<安定的に「金利」を取る資産運用方法は?>

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、野村證券他から新

-

-

【投資信託】野村インド債券ファンド(毎月分配型)〜野村アセットマネジメント

こんにちは、眞原です。 今回は、各証券会社や銀行で販売中の投資信託(ミューチャル・ファンド)「

-

-

三井住友・豪ドル債ファンド

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド

-

-

「野村ドイチェ・高配当インフラ関連株投信(米ドル)毎月分配型からアライアンス・バーンスタイン米国成長投信Dコースへの乗り換え」は良い?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はQ&A方式

-

-

野村證券から販売!北欧投資銀行2020年11月満期(トルコリラ建債券/ブラジルレアル建債券(円貨決済型)/インドルピー建債券(円貨決済型))

こんにちは、眞原です。 今回は、野村證券から販売されている新規の外国債券について。 ちょ

-

-

ソフトバンク株式会社第46回無担保社債(社債間限定同順位特約付)愛称:福岡ソフトバンクホークスボンド

こんにちは、K2 Investment 投資アドバイザーのマハラです。 債券(国債、社債)で金利を

-

-

野村グローバル・ロング・ショート

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で