短期高利回り社債ファンド2012-10円建 円高ヘッジ・円安追随型(単位型)

公開日:

:

最終更新日:2021/02/10

日本の投資信託(ミューチャル・ファンド)やETF

こんにちは、K2 Investment 投資アドバイザーのマハラです。

本稿では、投資信託(ファンド)で資産運用をしている投資家に情報をお伝えしていきます。

本稿では三菱UFJモルガン・スタンレー証券の新規募集(H.24.9.19~10.17)までの「単位型」で募集している『短期高利回り社債ファンド2012-10円建 円高ヘッジ・円安追随型(単位型)』のご紹介を致します。

証券マンの観点からすると「毎月分配型ではないし単位型なのでセールストークとしては組み立て易い!」と感じるかも知れません。単位型(つまり、募集期間が決まっている)なので「このファンドに投資出来るのはこの機会しかありません!今決断して下さい!」というようなセールストークが可能になるからです。投資家の皆さんは証券マンに急かされた「一時の焦り」に身を任せるのではなく、きちんと自分のリスク・リターンに見合う考えを下に投資すべきか、否かをしっかり見極めましょう。

さて、このファンドの詳細についてです。

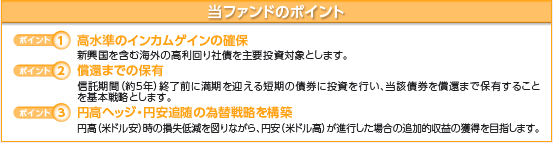

ファンドの大きなポイントは以下の3点です。

- 新興国を含む高利回り社債(要するにハイ・イールド債券です)を主要投資対象として高水準のインカムゲイン(金利収入)を得る

- 約5年の信託期間(H.24.10.19~H.29.10.31)終了前に満期を迎える短期の債券に投資して償還まで保有する戦略

- 円高ヘッジ・円安追随の為替戦略(円高-ドル安時)の損失低減+円安(ドル高)進行時には追加的収益の獲得を目指す

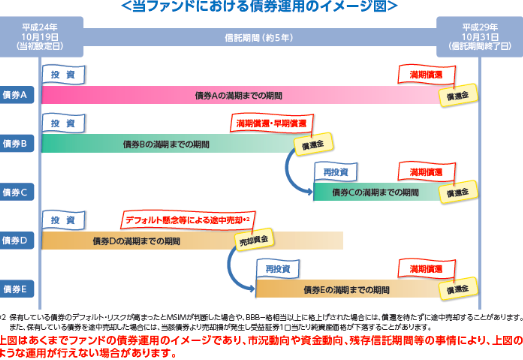

以下が債券運用の基本方針のイメージ図です。

高利回り(ハイイールド債券)を基本的には満期保有をしてインカムゲイン(金利収入)を得る戦略で、投資している債券のデフォルト(債務不履行)が起こりそうになれば、その債券を途中売却して他の短期の高金利債券に再投資して満期まで持つという「単純に短期のハイイールド債券を満期保有する戦略」に他なりません。

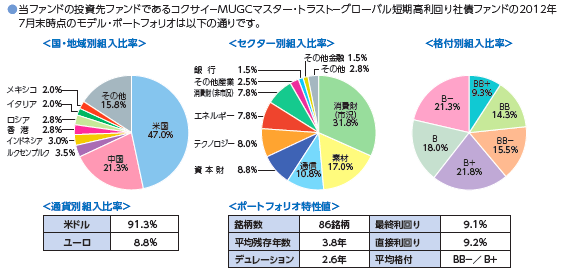

では、一言に投資対象を「債券(社債)」と言っても「どの国」「セクターは?」「格付けは?」については以下の参考モデルポートフォリオをご覧下さい。

ここで注目すべきなのは、<国・地域別組入比率>と<ポートフォリオ特性値>です。

<国・地域別組入比率>の上位は、米国47.0%と最も比率が高く、ハイ・イールド債券においては不動の地位を占めている地域です。(読者の投資家は今まで散々「〜ハイ・イールド投信」に投資されてきたと思いますが、それらの組入比率も結局は米国がメインです。)そして、何と!米国に次いで比率が高いのが、「中国」の21.3%なのです。そもそも、中国(を始めアジアなど新興国では)はまだ社債市場自体がしっかりと整備されていない(と言われています)ので、この組み入れ比率には驚きました。どれほどこのファンドの運用カバレッジ(対象範囲)が広いのか、信用度があるのかは不明瞭です。

<ポートフォリオ特性値>に関して、銘柄は86銘柄で、最終利回り9.1%、平均格付BB-/B+という点です。

一概に組み入れ銘柄が多ければ運用成果が伴うという事では決してありませんが「ファンド」という「様々な投資対象にまとめて投資可能」という特性を考えるならば・・・現在、運用資産が約6,300億円ある野村證券の『グローバル・ハイ・イールド債券投信(通貨選択型)』のポートフォリオで組み入れ銘柄数としては2,119銘柄で分散して運用しているにも関わらず現状のパフォーマンス(芳しくありません)なので、この『短期高利回り社債ファンド2012-10円建 円高ヘッジ・円安追随型(単位型)』の運用組み入れ銘柄数がいかに少ないかはお分かり頂けると思います。

そして、最終利回り9.1%/年について、購入手数料(3.675%)を控除後なのかどうか不確かですが、単純にこの数値を下に考えると以下のようになります。

1年目 9.1%-3.6%=5.5%

2年目 9.1%

3年目 9.1%

4年目 9.1%

5年目 9.1% 計41.9%(その他、年間信託報酬(約1%)などは考えない)

ここまでは証券マン側(販売側)の論理ですので、投資家は今まで「社債」でこんなに高リターンを上げられた事があるか?と疑問を抱く箇所です・・・。

そして、恐らくこの商品のミソとなるのが3つ目の

『円高ヘッジ・円安追随の為替戦略(円高-ドル安時)の損失低減+円安(ドル高)進行時には追加的収益の獲得』

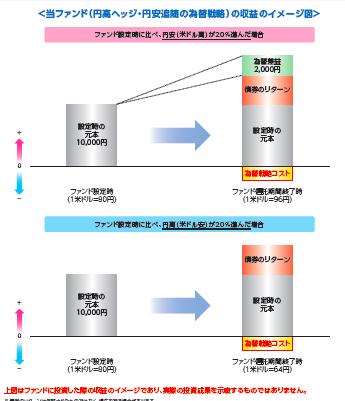

以下が具体的なイメージです。

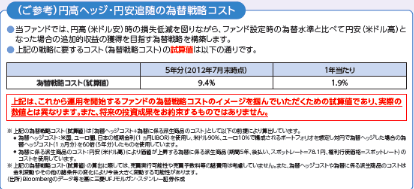

円高ヘッジ・円安追随の為替戦略とは、単純に言えば、「オプション」(金融派生商品)を絡めた商品設計になっているというのを言い方を換えただけのことに他なりません。これは「オプションプレミアム戦略」と呼ばれる取引(野村證券で上手く行った前例から他証券が追随している流れです)で、基本的にリスクを抑える手法ではあるのですが、投資家の方で本当にこの仕組を理解出来る方が少ないのが現状です。ですのでそのヤヤコシさを少しでも緩和すべく「為替戦略コスト」という名前を付けてそのコストを記載しているだけに過ぎません。単純に最低、年間のコスト分の上昇が見込めなければこのコスト分はマイナスになると考えられます。

結論として、この商品と比較対象として考るべきは「外貨MMF」です。

この投資信託の商品性上「円安にフレていくとその分は利益になります」というセールストークですので、同じ円安にフレるのであれば「外貨MMF」に投資して円安になるのを待てば良いのではないでしょうか?確かに為替リスクを負う事になりますので、その点では上記のようなオプションが有る方が安心感はあるかも知れませんが、例えば現在の「豪ドルMMF」であれば年間約3%の金利収入を得る事ができますし、この投資信託のように3.5%の高い購入手数料もかかりません!そして、「円安」にフレるのであれば(米ドルMMFや他のMMFで分散させれば良いだけのこと)、為替差益を狙うという点ではこの投資信託と何ら変わらないのではないでしょうか?ただ最終的に為替が「円安」にフレて行くと考えて投資を考えるのであれば、オフショアファンドへ直接投資する方がその恩恵は受けられますね。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

トルコ債券オープン(毎月決算型)為替ヘッジなし

最新個別ファンド情報有料メルマガ(525円/月)はこちらから ↓↓↓ こんにちは、K2 I

-

-

GSビッグデータ・ストラテジー(米国小型株)Aコース(為替ヘッジあり)/Bコース(為替ヘッジなし)

こんにちは、投資アドバイザーの眞原です。 今回は3/21-4/6まで、三菱UFJモルガン・スタ

-

-

GS米国成長株集中投資ファンド(毎月決算コース・年4回決算コース)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

マーケットがクラッシュ中!新興国通貨(特にアジア通貨やブラジル・レアル)のファンドや資産を保有している投資家は要注意!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「為替」について。

-

1-110x110.png)

-

モーニングスター ファンド・オブ・ザ・イヤー2015(債券型・REIT型・バランス型部門)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回も前回に引き続き、毎

-

-

タフ・アメリカ(毎月決算型/資産成長型)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

ジャナス・ハイイールド・ファンド(愛称:収穫型)

今月の新規ゴールド会員受付中↓↓↓ こんにちは、K2 Investment のマハラです。

-

-

シュローダー・ユーロ株式ファンド

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は三菱UFJモルガン

-

-

DIAM米国優先リートファンド<為替ダイナミックヘッジ><為替ヘッジあり><為替ヘッジなし>

こんにちは、K2 Investment 投資アドバイザーの眞原です。 投資信託(ファンド)で資

-

-

短期高利回り社債ファンド2014−09

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

- PREV

- みずほブラジル新成長株株式ファンド

- NEXT

- 楽天USリート・トリプルエンジン(レアル)毎月分配型