強気派が多数の2018年の世界経済見通しと海外積立投資の投資先

公開日:

:

気になるホットニュース(妄想・制度・規制)

こんにちは、眞原です。

今回は世界マーケットについて。

例えば海外積立投資でポートフォリオ(ファンド選定)を組むときや現在積立投資しているファンドを見直す場合の参考になると思います。

ポイントは、

1.)世界経済は拡大、加速? 2.)強気派が多数だが? 3.)短期ではなく、中長期での資産運用(投資)がなぜ必要か?

です。

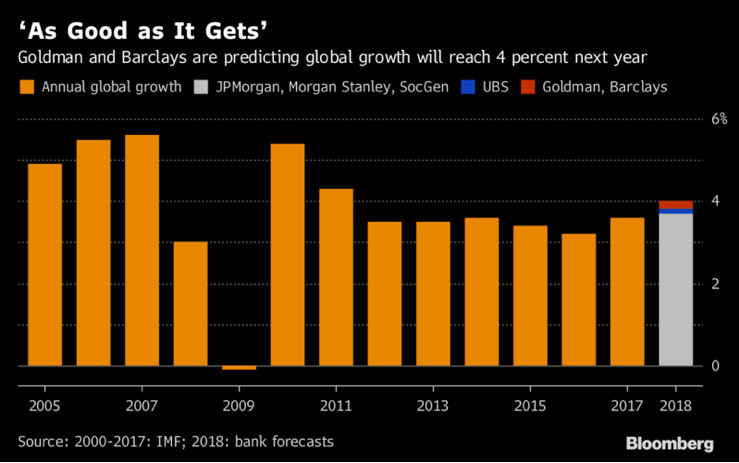

<各グローバル金融機関の2018年世界経済見通し>

(出典:Bloomberg)

ポイント1.)世界経済は拡大、加速?

グローバル主要銀行が、2018年の世界経済見通しを続々と発表し始めました。

Goldman Sachs:4.0% Barclays:4.0% JPMorgan Chase & Co.:3.7% Morgan Stanley:3.7% Citigroup Inc.:3.4% at current exchange rates(現行為替レート) Societe Generale SA :3.7% UBS Group AG:3.8%

と、ゴールドマン・サックスとバークレーズが、2018年の世界経済について「最も強気見通しの4.0%成長」を示しています。

もしこれが達成されるのであれば、2011年以来の高成長となります。ちなみに、ゴールドマンの2017年経済成長は、3.7%成長予測です。

成長理由としては、

・世界的なインフレ傾向の加速 ・各国中央銀行の金融政策の正常化への移行トレンド ・世界経済が加熱するリスクは限定的 ・過熱感はなく、適温相場(ゴルディロックス) ・予想を超える米国の大幅な減税

など。

極めて下方リスク(下振れするリスク)を警戒するトーンが低く、各銀行アナリストが「強気」見通しを出しています。

もし世界経済が4.0%成長するのであれば、海外積立投資で「World Stock(世界株式)」に連動するようなETFやインデックスファンドを積立投資するだけでも、2018年に関しても十分なりターンを得られることになるでしょう。

ポイント2.)強気派が多数だが?

民間の各銀行が多数派として、上で見たように「強気」に傾いているものの、

実は、経済協力開発機構(OECD)では、

・2018年の世界経済見通し:3.7%に据え置き(従来通りの横ばい) ・2019年の世界経済見通し:3.6%(減速)

と民間とは異なり、やや弱めの見通し公表しています。

地域別では、

ユーロ圏:1.9%→2.1%(2018年) 米国:2.4%→2.5%(同) 中国:6.6%(据え置き) 日本:1.2%(横ばい)

との見方です。

海外積立投資でコツコツと積み立て投資をしている投資家目線としては、「どこの地域へ投資するべきか?(=経済成長は各国や企業株価やファンド価額が上昇すること)」について、このような経済見通しから考えましょう。

ポイント3.)短期ではなく、中長期での資産運用(投資)がなぜ必要か?

2008〜2009年の金融危機(日本の主な呼称では「リーマン・ショック」)から約10年。

その間、2011年の欧州債務危機問題(ギリシャ危機やPIIGS債務問題)、2014年(チャイナ・ショック)、2016年英Brexit国民投票、トランプ大統領当選など、短期的には経済ショック、ダメージを繰り返してきました。

その度に、短期志向の投資家は、

・やれ(含み)損失が・・・ ・短期的なマイナスで「証券マンに騙された」 ・もっと円高になったらどうするんだ

など感情的に、目先の上げ下げで判断していたと思います。

結果どうでしょうか?

2008〜2009年から約10年経過し、世界株式市場を見ても分かるように好調に高値圏へ上昇、米国株式やインド株、インドネシア株やフィリピン株なども「最高値更新中や最高値圏推移」です。

つまり、短期で売買したり積立投資を諦めた人たちよりも、諦めず継続して海外積立投資などでコツコツとドル・コスト平均法や複利運用を活用して積立投資をしてきた投資家こそが、みんな報われているという事実です。

対極で見ると世界経済は約10年サイクル・・・なので、もしかしたら2017年や2018年がまた1つの大幅高のピークとなって最高値圏からドスン!っと大幅に下落する可能性も十分あります(キッカケは何か分かりませんが・・・個人見解では戦争だと思っていますが)。

ドスンと大幅下落した時でも、悲観して損切や投資を諦めるのを急ぐのではなく、

必ず「10年以上の中長期の積立投資(海外積立投資)」であれば、満期までの間に十分パフォーマンスが戻ってくる

と信じて、積み立てするのを諦めずに、継続してコツコツと積み立て続けましょう。

10年先、20年先は誰も読めません。

でも、歴史が示しているように、経済サイクルは必ず上げ下げしながら、右肩上がりに上昇していっているのですから(=投資家の資産は殖えている)。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

5,000ドル突破のビットコインの出口戦略(USD資産へのコンバート方法)

こんにちは、眞原です。 今回は、ビットコイン(暗号通貨)について。 (出典:Bloomber

-

-

【財政問題】米メディアCNNにまで報道される日銀「超金融緩和策のリスク」

こんにちは、眞原です。 今回は、気になるニュースから「財政問題・金融危機」について。 そ

-

」の何が問題か?オフショア(タックスヘイブン)とは?2-110x110.png)

-

「パナマ文書(THE PANAMA PAPERS)」の何が問題か?オフショア(タックスヘイブン)とは?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今しきりに国際社会やマー

-

-

ギリシャ債務問題は根本的に未解決で単にギリシャ国民の生活が苦しくなるだけ。日本人個人投資家は資産防衛としてギリシャ問題を反面教師に捉え始めている。

こんにちは、K2 Investment 投資アドバイザーの眞原です。 ギリシャ問題は毎週のよう

-

-

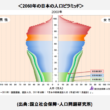

【年金問題】こどもが産まれず、高齢者が増え、人口が減る日本社会で生き抜く方法

こんにちは、眞原です。 今日は気になるニュースから。 <17年の出生数2年連続100万人割れ

-

-

敬老の日!90歳以上人口が初めて200万人を突破!(高齢者の定義変更は間近??)

こんばんは、眞原です。 今日は敬老の日ですね!(9/18) 祖父母に何かプレゼントしたり

-

-

日本に外国人旅行客が増加している理由は?

こんにちは、眞原です。 現在、週末のセミナー(情報発信)のために大阪に滞在中です。 ht

-

-

【積立投資】断固反対!銀行窓口でのイデコ(iDeCo)参入!

こんにちは、眞原です。 今回は「積立投資」と「制度(iDeCo/イデコ)」、「年金制度」につい

-

-

将来の年金不安=安心して定年退職できない上位10カ国(日本のランキングは・・・)

こんにちは、投資アドバイザーの真原です。 今回は「みんなの年金問題」。 目次: 1.)

-

-

米ドル買い朗報!円資産を米ドル資産に変える一時的な円高の好機が到来!同時に朝鮮半島事情にはご注意を!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 普段はアドバイザーとして