分配金35円へ減配!なぜ人気??フィデリティ・USリート・ファンド

こんにちは、眞原です。

今回は、日本の投資信託(ミューチャル・ファンド)の情報。

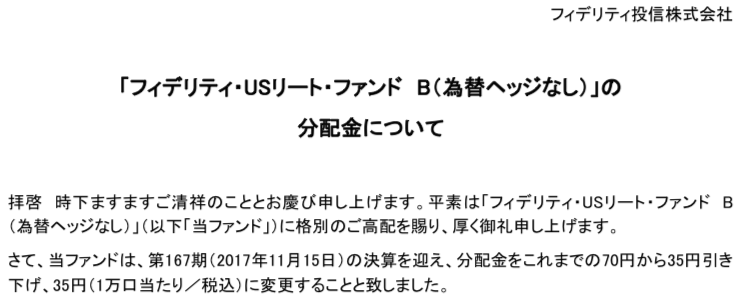

どうやら、フィデリティ・USリート・ファンドの毎月分配金(70円)だったものが、35円へ減配されたようです。

<フィデリティ・USリート・ファンド B(為替ヘッジなし)の分配金について> (出典:フィデリティ投信 HP、以下同様)

(出典:フィデリティ投信 HP、以下同様)

分配金トークをしてきた証券マン、銀行員、そして一定の分配金が確実なものと勘違いしてきた個人投資家にとっては、痛手ではないでしょうか。

今回のポイントは・・・、

1.)毎月の分配金は見せかけ

2.)純資産が多い=人気?

3.)結局は運用が下手くそ

です。

では、さっそく。

ポイント1.)毎月の分配金は見せかけ

<フィデリティ・USリート・ファンド B(為替ヘッジなし)の基準価額推移>

【基準価額】4,056円(2017/11/22時点)

【純資産総額】約1兆1,389億円

【直近分配金】35円(70円からの減配)

【設定来分配金累計額】12,620円

【運用期間】2003年12月(約14年)

単純に、運良開始時2003年から10,000円を投資していたとして、毎月の分配金込みで考えると16,676円です。

年間平均リターンで考えると約3.6%

もちろん、投資しているタイミングが個々の投資家によって違うので一概に言えませんが、単純にこの程度のリターンしか上げられていない投資信託(ミューチャル・ファンド)であるということです。

まして、累積投資額(正直意味がない表記だと思いますが)ですらも、赤色(ベンチマーク)を大幅に下回る推移=運用が下手、投資信託(ミューチャル・ファンド)としての価値なし、ということです。

毎月分配金が過去、70円や100円など相対的に高い分配金(必ずしも利益ではない!)を出していたから、一部の証券マンや銀行員が、

「これくらい投資すれば、これくらいの分配金が出るので、お小遣いとして使えますよ!」

みたいなめちゃめちゃなセールストークに乗って投資している特に年金世帯の個人投資家が多いのです。

純資産総額が、未だに1兆円を越えている(2015〜16年にまた増加している)というのは悲劇としか言いようがありません。

10月の月々の分配金70円のウチ84%部分が過去のリターンからの取り崩しにしかなっていないのに、それを説明する義務は、この投資信託(ミューチャル・ファンド)を販売している証券マンや銀行員にはありません。

あくまでも、それらを把握するのも、個人投資家の自己責任です。

結局、「毎月分配金は見せかけ」でしかないということですね。

ポイント2.)純資産が多い=人気?

未だに、

純資産が大きい=人気=運用が上手い、安心(??)

という完全に間違った考えの元で投資をしようとする個人投資家がいますが、上で確認しているように、純資産額が大きい小さいは何も関係ありません。

そもそも、「人気=自分にあっている運用先かどうか」は全くの別物です。

投資(=消費感覚→巷で人気があるものは良いものという勘違い)

と勘違いしている何も考えていない投資家が陥りやすいトラップです。

投資信託(ミューチャル・ファンド)のファンドランキングや、証券会社が発表している人気ランキングなんてものは、本来の資産運用の観点からは、本当に無意味です。

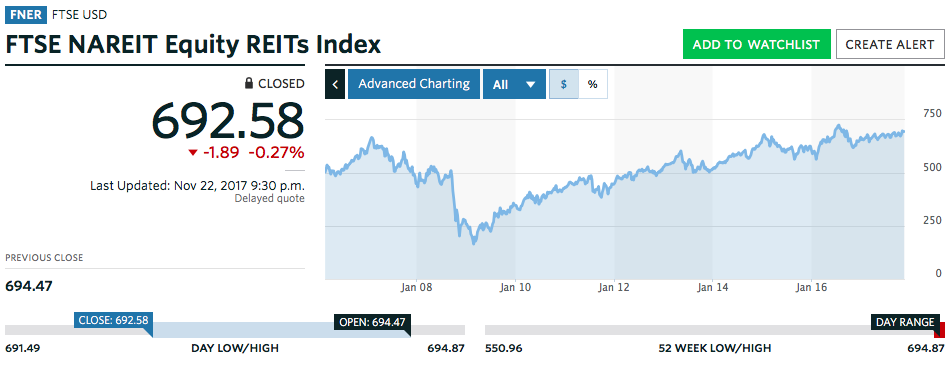

ポイント3.)結局は運用が下手くそ

個人投資家が、このような投資信託(ミューチャル・ファンド)へ投資する意義というのは、その投資信託(ミューチャル・ファンド)が「シンプルにベンチマークを上回るパフォーマンスかどうか」です。

そういう意味で、この投資信託(ミューチャル・ファンド)は運用が下手です。

ベンチマークを下回って運用されている投資信託(ミューチャル・ファンド)は、その存在意義(投資家がわざわざ投資信託(ミューチャル・ファンド)マネージャーに高いコストを払って運用してもらう意義)はありません。

ちなみに、この投資信託(ミューチャル・ファンド)がベンチマークとしているのは「FTSE NAREIT Equity REITs Index」ですが、そのパフォーマンスがこちら。

コストが安いETF(上場投資信託)で投資できる上に、このフィデリティ・USリート・ファンドよりもパフォーマンスが高い。

<FTSE NAREIT Equity REITs Index>

(出典:MarketWatch)

日本の個人投資家は、

国内の投資(証券会社や銀行で投資できる先=投資)が投資と考えるのではなく、世界には多様な投資先があり、ましてパフォーマンスが優れているものも多い

ということを改めて認識してオフショア投資(海外投資)も資産の一部に組み入れて運用する時代に差し掛かっていると強く私は思います。

日本の投資先で、中長期でパフォーマンスを上げ続けるまともな投資信託(ミューチャル・ファンド)を探し当てるのは、相当骨が折れます。

まして、金融庁も日本の投資信託(ミューチャル・ファンド)の多くの運用がダメなのを暗に認めている。

なぜ他にも沢山あるこういうパフォーマンスがダメなファンドが放任されているのか不思議ですが!

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

フィデリティ・日本・アジア成長株投信

あなたの資産運用を無料診断(所要3分) ↓↓↓ こんにちは、K2 Investm

-

-

グローバルREITオープン(資産成長型)

あなたの資産運用を無料診断(所要3分) ↓↓↓ こんにちは、K2 Investme

-

-

MHAM物価連動国債ファンド(愛称:未来予想)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

オーストラリア・ニュージランド銀行 2017年6月満期 トルコリラ建社債

あなたの資産運用を無料診断(所要3分) ↓↓↓ こんにちは、K2 Investment の

-

-

毎月分配型のフィデリティ・USリート・ファンドB(為替ヘッジなし)は「良いファンドか?」

こんにちは、投資アドバイザーの眞原です。 今回は投資信託(ミューチャル・ファンド)情報。

-

-

キャピタル・エマージング・ストラテジー・ファンド

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

野村継続増配日本株(日本デフレ経済の一因は企業が過度に抱える現預金?)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は6/13-17に野

-

-

野村テンプルトン・トータル・リターンファンドと投信販売

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、ここのところ特に

-

-

グローバル・インデックス・バランス・ファンド(愛称:投資生活)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運