2018年1月から開始される積立NISA(つみたてNISA)ってなにーさ?(海外積立投資との比較付)

公開日:

:

最終更新日:2021/02/09

積立投資(海外積立投資、つみたてNISA、iDeCo、401K)

こんにちは、眞原です。

国主導でこのような新しい資産運用の制度が開始される度に思うのは、きっと国(政府、金融庁)は、今の若い世代に対して(現役世代に対して)暗に、

” 今後の年金受給年齢は75歳から開始!(退職は60〜65歳つまり10〜15年間は無給期間=貯金取り崩し期間になる)

支給額は今貰っている高齢者から更に引き下げた金額のみ(=一応払っているから年金制度が破綻しているとは言わない)

つまりは、NISAなどの制度を用意するから、現役時代から自分で資産作ってね!

人生は自己責任ですよ!国は全面的に老後の面倒を見ませんよ!”

という「先々」に対するメッセージを発していると思います。

日本の現状を冷静に見ても、変えようがない事実とこれからさらに悪くなるであろうことが沢山あります。

・少子高齢社会(止まりません、結果的に社会保障費が莫大に膨れ上がる)

・人口減(止まりません、労働力不足で国の経済競争力は鈍化、可処分所得は殖えず)

・年金支給年齢引き上げ、支給額は減額(高齢者が増える以上、国は社会保険料の値上げ、そして年金を少なく支給)

・年金不安や不審が蔓延(年金制度の瓦解は考えがたいものの、納めた額を貰い切る前に他界する可能性大)

・国の莫大な借金が増加(社会保障費増大で、社会保険料増や増税をするが借金が減ることはなくむしろ増加)

などが背景でしょう。

さて、今回は2018年1月から開始される新制度の「積立NISA(つみたてNISA)」について。

(出典:金融庁HP)

(出典:金融庁HP)

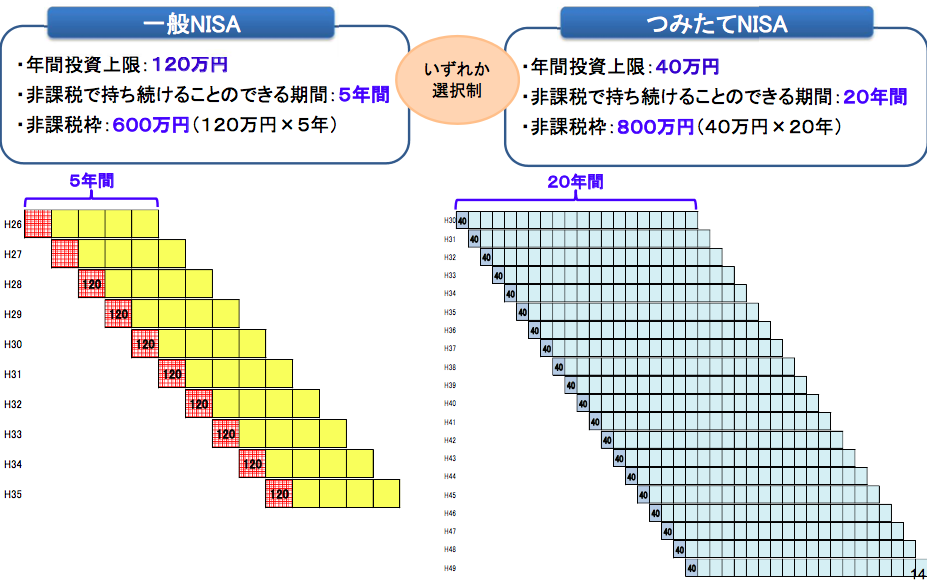

そもそも2014年から開始された、通常のNISA(少額投資非課税制度)も大して活用されていない訳ですが、金融庁が主導して新たな「積立投資」の制度としての「積立NISA(つみたてNISA)」を開始するようです。

相も変わらずお上主導で使う側(投資家)目線ではないなーと感じる制度だと個人的には思います。

(そもそも金融庁や制度を作っているお役人は自分で資産運用をしているのでしょうか?といつも疑問に思いますね)

すでに通常のNISA(少額投資非課税制度)を用いて資産運用や積立をしている投資家も、今回の「積立NISA(つみたてNISA)」開始という情報は自身の資産運用の考え方や方法に関わってくるので是非確認してみてください(※両方の非課税制度を用いることは出来ず、どちらか1つの制度しか使えないので選択する必要があるため)。

NISA(少額投資非課税制度)とは?

そもそも、既に制度開始している「NISA(少額投資非課税制度)」とは、

「少額投資非課税制度」という名のもとに、あくまでもお上が作られた「制度」

に過ぎません。

単なる「制度」であって、よくよく考えれば「時限的な非課税枠が付与された証券口座」が「NISA口座(少額投資非課税制度)」だと分かります。

確かにNISA(少額投資非課税制度)の恩恵は「非課税枠(120万円/年間)」があり、その非課税枠内の投資額に対する課税が5年間(ロールオーバーで10年間)は非課税になるというものです。

が、リターンが上がる投資先で運用しない限り、その非課税枠の恩恵を受ける云々の話ではありません。

なので、よく「NISAを検討しています!税金払わなくて良いんですよね?」なんて「制度の恩恵ありき」の切り口で相談を受けることもありますが・・・、

大前提として資産運用での「税金」は、パフォーマンスが出た部分(=投資額に対して「利益が上がった分」)に対して掛かる「税金(申告分離課税20%)」なので、そもそも「利益が上がらなければ(儲からなければ)はなから税金なんて」考える意味がないのです。

これから資産運用をしようとする人が考えるべきは、

殖えていく見込みがある投資先で運用できるかどうか!

に尽きます。

さて、そんなNISA(少額投資非課税制度)は、本来は今後の年金に頼れない「多くの若い世代」が活用しないといけない中で、既に形骸化しつつある制度になっていますが、金融庁主導で今後さらに2018年1月から「積立NISA(つみたてNISA)」を開始してきます(2017年10月から口座開設受付開始)。

きっとこれから各証券会社で熾烈な「顧客争い(新規口座開設争い)」が繰り広げられることでしょう・・・。

積立NISA(つみたてNISA)とは?

さて今回の「積立NISA(つみたてNISA)」は、

「年間40万円まで20年間の非課税枠が付いた積立投資専用の制度(最大800万円を非課税で運用ができる制度)」

です。

NISA(少額投資非課税制度)と積立NISA(つみたてNISA)との大まかな違いがこちら。

(出典:金融庁)

(出典:金融庁)

非課税枠が拡大するのは積立NISA(積立NISA)の良い点ですが、先にもお伝えしたように「投資先」が問題です。

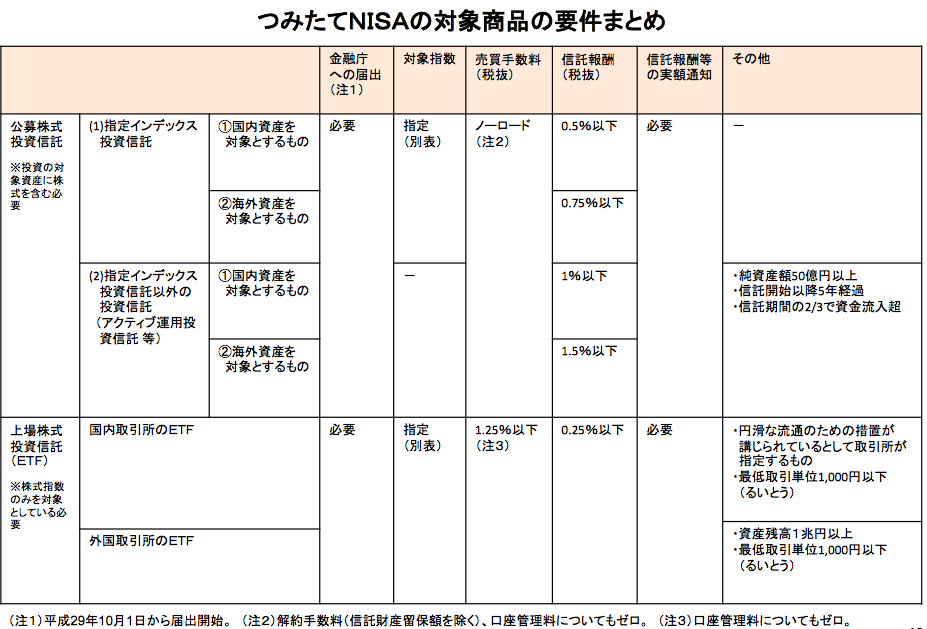

積立NISA(積立NISA)で投資できる投資先は、

金融庁が定めた下記のルールに則ったモノのみ

に限られるという点です。

(出典:金融庁)

(出典:金融庁)

投資できるのは、金融庁主導の投資信託(ミューチャル・ファンド)やETF、諸々のルールに縛られる結果、

投資先が極端に少なくなる

と容易に推測されます(今後増えるのかも知れませんが・・・)。

比較検討し、まずは始めることが大事

上で見たように積立NISA(つみたてNISA)で投資できる先として、投資信託(ミューチャル・ファンド)はほぼダメでしょうから、結局はインデックスやETFへの積立投資が主になると思います。

と考えると、もし同じ積立投資で資産形成していくのであれば、私は「海外積立投資」で積立する方がなおのこと合理的だと思います。

例えば、S&P500指数のインデックスやEFTを積立投資する場合、海外積立投資では元本確保型で積立投資できるのです。

つまり、積立投資中にマーケットが大幅に下落したとしても満期時には元本確保で積立できます。

また、ファンドを選択して積み立てる海外積立投資であれば、直接的にオフショアファンドやETFなど様々な投資先から選択できるので、相対的に考えて「殖える可能性が大きい」のです。

NISAや積立NISA、そして海外積立投資の比較をこちらで確認しましょう。

「積立積立」はあくまでも、今の収入や一定資産を元に先々の資産形成(=年金プラスアルファ資産や学資保険代わり)です。

つまり、働いていて収入が一定で安定していれば、誰でもできるのです。ようはやるかやからないだけ。

「資産形成」のための1つの手段が今回の積立NISAであったり海外積立投資です。

なので、始める前や満期を迎える前から、その時の税制もまた変わっているであろう税金うんぬんを考えるのではなく(課税されるかどうかは結果論なので)、何も資産運用や資産形成をしていない人は何よりも先に「積立投資を始めることが大事」だというのは言うまでもありません。

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

の内、9.4兆円が吹き飛ぶ!〜年金が増減は個人意志とは無関係なので、結局自分でも年金プラスアルファ作りを!〜3-110x110.png)

-

私たちの140兆円の公的年金のうち9.4兆円が吹き飛んだ?〜年金増減は個人意志とは無関係なので結局自分で年金プラスアルファ作りを!〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 先日、日経新聞で「GPI

-

」ってな〜んだ?1-110x110.png)

-

2017年1月スタートの「個人型確定拠出年金(iDeCo=イデコ)」ってな〜んだ?

こんにちは、投資アドバイザーの眞原です。 今回は「個人型確定拠出年金制度」のイロハの「イ」と「

-

-

地味だが最も効果的な積立投資と5つの極意

こんにちは、眞原です。 今回は、投資初心者からアクティブに運用するベテラン方まで含め、

-

恒久化を検討〜個人の資産形成を促進?〜2-110x110.png)

-

NISA(少額投資非課税制度)恒久化を検討〜個人の資産形成を促進?〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、NISA(少額投

-

-

2016年、たった60秒間における世界のインターネットサービス利用状況〜グローバルテクノロジー産業の積立投資は必至?〜

こんにちは、投資アドバイザーの眞原です。 今回は海外積立投資(や、他の積立投資でも)月々一定金

-

-

【積立投資】なぜ、私たちは「積立投資」をした方が良いのか?

こんにちは、眞原です。 今回は、積立投資について。 投資初心者や、これから資産を作りたい

-

-

「つみたてNISA」と「海外積立投資(変額プラン)」の積立ファンドの実力差!〜10%台リターンは当たり前〜

こんにちは、真原です。 今回は、つみたてNISAをしている個人投資家、また海外積立投資(変額プ

-

-

ニーサ活用が進まない理由

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回のでテーマは『ニーサ

-

-

信託銀行の「孫への教育資金贈与で非課税」1兆円突破!ジュニアNISAでも資金取り込みを狙う金融機関!所得格差と資産把握が進行中!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 どうやら「祖父母が孫に教

-

-

今の20〜40代向け!将来の資産形成の勝利の法則は「先取り積立(海外積立投資)」にあり!

こんにちは、眞原です。 今回は「なかなかお金が貯められない!」、「資産形成が思ったように出来な