マーケット大幅調整ドスンと中長期投資とキャッシュポジション

公開日:

:

最終更新日:2021/02/09

マーケット全般(株式、債券、為替)

こんにちは、眞原です。

先週末の北朝鮮の核実験(過去最大級)が尾を引いている週明けのマーケット推移です。

段々と騒がしくなってきました・・・とは言え「この程度は想定の範囲内」だと個人的に考えています。

というのも私のブログを以前から読んでいる方はお気づきだと思いますが、以前から私は「戦争リスク」と「北朝鮮有事」を指摘し続けています↓

さて本日9/4のマーケット状況を見ていると、当然あれだけ大規模な核実験をした国が隣に位置する韓国株式市場、為替(ウォン)が下落調整が余儀ない状況になっていたのは致し方ありません。

また、先週ミサイルが日本上空を越えて行った日本株式マーケットでも、地政学リスクに備えて小幅下落調整せざるを得ない状況に追いやられています。

足元では国連も含め各国協調で北朝鮮に対して「政治的な圧力」を加えようとしている最中ですが、直近の注目日時は今週末9/9(北朝鮮独立記念日)です。

9/9は今週末なので、その各国協調圧力前に北朝鮮側が「仕掛け」てくる可能性を排除できないというやや緊迫感が高まっている状況でしょう。

投資家心理は?

短期的な投機家(トレーダーやスペキュレーター)にとっては、マーケットが短期に右往左往しているのでその対応へ大変な時期に差し掛かっていると思いますが、一方中長期投資家の中でも、

「待ってました!大幅な下落調整を期待しています!ドスン期待!」

という雰囲気になってきている感も否めません。

そうです、特に高値更新だった米国株式や他の株式市場でもそろそろ・・・

ドスン(と大幅な下落調整)!

が強く意識されています。

そもそもマーケットは「大多数の参加者によって成り立っている」+「マネー量が結果を左右する」ので、仮に大多数が売りに回ったり、多額のマネーを動かす投資家や投機家が売りに回ると、その他のマーケット参加者も遅れて「自分だけ取り残されたくない」「損したくない」「売らないと」ということで、結果的に売りに回って、

一層この

ドスン!

という下落調整に拍車がかかり、蓋を開けてみると「暴落」という言葉がメディアを賑わせることに繋がっていきます・・・。

足元では北朝鮮核実験やミサイルなどが意識されていますが、その他の要因も含め(欧州金融政策、米国の債務上限引き上げ問題、英国Brexit問題、ドイツ総選挙など)何をタイミングとして、この「下落調整(ドスン!)」が起こるか予測するのは無意味ですがきっと遅かれ早かれ起こりえる状況が整いつつあります。

中長期投資家は?

さて、もし短期的に大幅な下落調整があった場合でも、基本的に中長期で投資している個人投資家は慌てる必要はありません。

具体的に思い返すと08年以降の金融危機時(リーマン・ショック時)に大幅下落した際、無理やり投げ売って損切した投資家は後悔していることでしょう・・・なぜなら、あの後もずっと保有し続けて9年間耐え続けていれば、その間のマイナスは単なる「含み損」でしかなく、今やプラスパフォーマンスになっている資産ばかりだからです。

つまり何が言いたいかというと、

目先のドスンに焦って、感情的に売りを急がない!

ということ。

まして、海外積立投資など中長期で積立投資をしている投資家が相場観や感情に任せて無理に積立てたファンドを売却したり、積立を止めたりしてしまうと、積立投資の意味が全くなくなります。

ドスンと来た時にこそ「ドルコスト平均法」が活用されるタイミングになり、またその数年後にその資産が上昇しているからこそ「複利効果」が活かされるのですから・・・。

どうしても今の利益部分を残してドスンを避けておきたいという場合には、今のリターン水準で「リバランス(配分変更)」をしておくのは良いかも知れませんね。

それでも心配な投資家は・・・?

「キャッシュ・イズ・キング」というのはいつの時代でも共通することなので、ドスン心配性の方は一旦「現金比率を高める(キャッシュポジション)」に戻しておくというのがドスン!を避ける方法でしょう(とは言え、これは単に相場の上げ下げに賭けているに過ぎないので、資産運用においては正直意味が無いとは思いますが・・・)。

積立投資の場合は、ドルキャッシュ・ファンド(MMFなど)にスイッチングするというのも1つでしょうね。

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

ハイ・イールド債券の歴史と米国の利上げ

こんにちは、K2 Investment投資アドバイザーの眞原です。 今回のブログ記事はみんな投

-

-

【マーケット(世界)】2018年12月26日は記録ずくめの「米国株式市場(S&P500指数構成銘柄の99.8%が上昇)」

こんにちは、眞原です。 今回は「マーケット(世界)」とは言え、昨晩(12/26)の米国株式市場

-

-

2016年マーケットまとめ

こんにちは、投資アドバイザーの眞原です。 本日、30日にようやく2016年のマーケットが終わり

-

2-110x110.png)

-

2016年は中国発の為替ショックが発生か?(人民元、SDR採用のまとめ)

こんにちは、K2 Investment の眞原です。 今回は「為替」について。中でも、先日マー

-

-

日経平均株価一時800円超の下落!誰かが言った・・・日経平均株価20,000円台は「買い」です!と。短期の上げ下げに賭けるのはもう止めませんか?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はマーケット(日本)

-

-

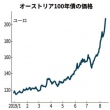

【マーケット(世界)】債券市場のバブル崩壊前?2019年オーストリア100年債の上昇率は約67%!〜Japanisation(日本化現象)を避けたい各国経済〜

こんにちは、眞原です。 ちょうど昨日のブログにて「米国債券の利回り状況を見て「リセッション入(

-

国民投票とGBP(英ポンド)を考える4-110x110.png)

-

Brexit(British+exit=英国のEU離脱)国民投票とGBP(英ポンド)を考える

こんにちは、K2 Investmentの眞原です。 今回は、為替GBP(英国ポンド)について。

-

-

2017年は米利上げ加速へ!利上げ実施で「ドル高円安」は継続、円資産目減りへの備え

こんにちは、投資アドバイザーの眞原です。 本日(12/14)日本時間未明に2016年最後の大イ

-

-

色々あった2016年マーケット&政治(想定外は想定内、中長期投資の重要性)

こんにちは、投資アドバイザーの眞原です。 今回は年末に相応しく、2016年を振り返ってみましょ

-

-

ブラジルの格付け見通しが「ネガティブ」に!今後の格下げ可能性で投資適格級でなくなることに!?レアルの投資信託(ファンド)や債券にはご注意を。

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は新興国通貨(ブラ