ニッセイAI関連株式ファンド(愛称:AI革命)為替ヘッジあり/なし

公開日:

:

資産運用の基礎、Q&A、基礎用語

国内ファンド解説

こんにちは、眞原です。

今回は2016年11月から運用されている「ニッセイAI関連株式ファンド(愛称:AI革命)為替ヘッジあり/なし」の情報です。既に運用開始から6ヶ月が経過しているので、投資するかどうか一定の判断材料の1つに成りえます。

(出典:ニッセイアセットマネジメント HP)

(出典:ニッセイアセットマネジメント HP)

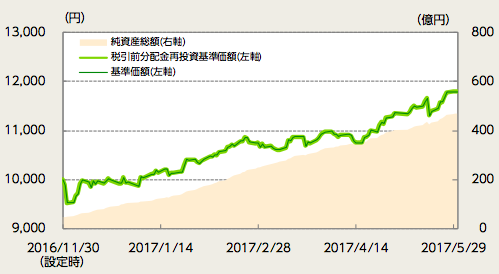

【基準価額】11,855円(為替ヘッジあり)/11,656円(無し)(2017/6/26時点)

【純資産総額】約539億円/約572億円(同上)

為替ヘッジの有無によって若干のパフォーマンスや純資産総額の違いはあれど、この投資信託(ミューチャル・ファンド)の運用開始6ヶ月でおおよそ16〜18%上昇しているという状況で推移して、純資産総額も合計で1,100億円を越えてきています。

6ヶ月間で16〜18%のリターンというのは良い水準なので、自身の目標に合わせて「まずは売却して利益確定のタイミング」でしょう。

主観的に「まだ上がる逆に下がる」という賭け(ギャンブル)ではなくて、特に株式投資信託の場合には、売却しない限り利益損益確定ではないので、「自身の目標リターン(もしくは下落率何%)」に従って客観的に利益確定や損切をしない限り、単に相場の上げ下げ投機(スペキュレーション)をしているだけになります。

※株は上昇が続けば下落間近、下落が続けば上昇間近?(ギャンブラーの誤謬)

<為替ヘッジあり基準価額推移チャート>

<為替ヘッジなし基準価額推移チャート>

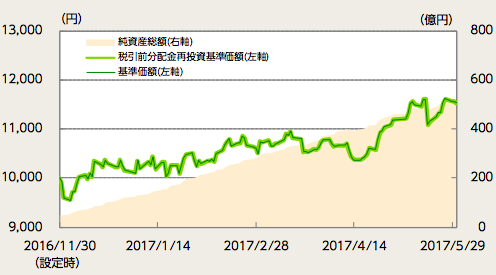

この投資信託(ミューチャル・ファンド)の具体的な組み入れ業種、投資先国や銘柄がこちら

<組入業種と国地域>

<具体的な上位組入銘柄>

組入銘柄の中身を確認すると、組入全体としてもほとんどが米国株(87.5%)で、上位個別銘柄でも米国株が上位を占めていて、ちなみにほとんどの銘柄で最高値を伺う株価推移をしています(是非、個別銘柄を検索してみてください)。

つまり、この「投資信託(ミューチャル・ファンド)設定と運用開始のタイミングがたまたま良かった」と言えます。

個別銘柄のみならずインデックスでも同じことが言え、この投資信託(ミューチャル・ファンド)が投資しているようなIT関連銘柄(AI関連)が多いNASDAQ市場のみならず・・・、

<NASDAQ Index>

<Dow Jones Industrial 30>

<S&P500 Index>

米国株式3市場ではほぼほぼ最高値圏で推移している以上、この投資信託(ミューチャル・ファンド)も上昇していて当然なのです。逆に、今後この最高値圏から一旦の下落調整が入ると当然この投資信託(ミューチャル・ファンド)も下落します。

当面、米国株式市場は「まだ強い(上昇する)」と見方もありますが、その「最高値がいつなのか?」「下落時はいつなのか?」ということを図っても全く意味がなく(誰もそれが分からないから)、まして日本人個人投資家の多くの傾向は「下落し始めてからようやく損切をする傾向が強い」ので、まずは自身のリターンに即して利益確定の売却をしましょう。

それにしても、下記のように同じような投資信託(ミューチャル・ファンド)ばかりがここ数年で販売されている現実を見ると、日本の証券会社や銀行の「横並び投資信託(ミューチャル・ファンド)販売姿勢」というのは、本当に変わらないのだなと思います。

※AI日本株式オープン(絶対収益追求型)<愛称:日本AI>

※ダイワ・グローバルIoT関連株ファンド(為替ヘッジあり/為替ヘッジなし)−AI新時代−

※GS グローバル・ビッグデータ投資戦略 (愛称:AI ブレイン) Aコース(為替ヘッジあり)/ Bコース(為替ヘッジなし)

※野村グローバルAI関連株式ファンド(Aコース為替ヘッジあり/Bコース為替ヘッジなし)

※グローバルAIファンド(賢い個人投資家は証券会社の投信販売の「テーマ」に飛びつくべからず)

※GS ビッグデータ・ストラテジー(日本株)

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

【Q&A】長期的にお付き合いできる「投資アドバイザー」をさがしていました。

こんにちは、眞原です。 今回は、Q&A(というよりも実際のご相談ベース)を引用させても

-

-

逆張り思考?ラブ・パニック指数が示す向こう6ヶ月に、米国株式S&P500指数が平均40%上昇するシグナル点灯中

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回取り上げるのは少しマ

-

-

「LMオーストラリア毎月分配型ファンド(オーストラリア経済見通し)/高金利先進国債券オープン(毎月分配型)(月桂樹)」について

<Q.>(5/25) 「LMオーストラリア毎月分配型ファンド」を持っていま

-

-

ギリシャがデフォルトすると、投資している投資信託はどうなるか?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はギリシャがデフォル

-

で「今後の展望は?」と考えるのはナンセンス1-110x110.png)

-

投資信託(ミューチュアル・ファンド)で「今後の見通しは?」と考えるのは実はナンセンス

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は資産運用の基礎です

-

-

【資産運用基礎】20代後半から30代(若い世代)の「王道の資産運用方法」は「積立投資(海外積立投資)」である

こんにちは、眞原です。 今回は、資産運用基礎、特に若い世代(20代後半〜30代、40代)にとっ

-

-

一人ひとりの私生活に直結する2015年世界情勢リスクと国内情勢をナナメヨミ〜自分の頭で考え行動する時代〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は個人投資家の誰もが

-

-

今後、働かずに資産運用のリターンだけで生活費を賄いたいけれど可能ですか?

こんにちは、投資アドバイザーの眞原です。 今回はよくよく頂く質問(要望?)を取り上げました。

-

-

【マーケット(世界)】JPモルガン ダイモンCEOの米国10年債利回り「5%台への警告」と「個人投資家がすべきこと」は?

こんにちは、眞原です。 今回は、マーケット(世界)について。 さて、何かと物議を醸す↓C

-

-

【資産運用Q&A】資産運用は何から始めれば良い?(20代半ば女性・初心者)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は『資産運用Q&