資産株にならない日本郵政3社(日本郵政/ゆうちょ銀/かんぽ生命)株式!資産形成は海外積立投資!

公開日:

:

最終更新日:2021/02/09

積立投資(海外積立投資、つみたてNISA、iDeCo、401K)

こんにちは、投資アドバイザーの真原です。

今回は久しぶりに「日本株」について。

今日のニュースで、財務省(政府)が決定した日本郵政株の2次売却に関して、

傘下のゆうちょ銀行とかんぽ生命の株式売却を同時に実施しない方針

が明らかになりました。

目次:

1.日本郵政3社の上場と日本政府の思惑

2.上場後1年と少し経過、伸びゆく資産?

3.積立投資するなら海外積立投資

日本郵政(証券コード6718)、ゆうちょ銀行(同7182)、かんぽ生命(同7181)に投資している個人投資家はチェックしてみてください。

思い返せば小泉前首相(政権)が始めた「郵政民営化」でしたが、2015年11月にそのゴールに向けた動きがありました。

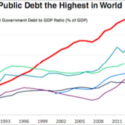

(出典:Reuters)

1.日本郵政3社の上場と日本政府の思惑

去る2015年11月に、日本郵政(証券コード6718)、ゆうちょ銀行(同7182)、かんぽ生命(同7181)の株式が上場(IPO)しました。

厳密に言えば、日本政府が100%保有していた日本郵政株+日本郵政が保有しているグループ2社を売却して、「東日本大震災の復興資金を得よう」ということでも、上場が進められました。

が、あれ?そもそも小泉政権時代の時には東日本大震災は起こっていなかったので、「ん?目的が変わってる?」という話ですがマスコミがそんなことをツッコム訳もなく・・・。

さて2015年11月の上場以降、数年に1度ずつ合計3回に分けて株式を売却して(=市場に放出=投資家が投資)、合計4兆円の財源に充てるというのが(表立った)この郵政3社上場の目的と背景でした(最終的に政府は1/3の株式は保有予定)。

上場時(2015年11月4日)を振り返ると、

・日本郵政(6718)

発行株数:45億株

4億9,500万株を1株:「1,400円」で売出し

・ゆうちょ銀行(7182)

発行株数:45億株

4億1,244万株を1株:「1,450円」で売出し

・かんぽ生命(7181)

発行株数:6億株

6,600万株を1株:「2,200円」で売出し

と3社合計で1兆4,362億円の売却総額となり、政府が目標とする復興財源の1/3となりました。

つまり、今後も数度に渡って残りの株式を政府は売却していくのですが、

「復興財源を期待する政府」としては「株価が下落してもらっては困る」

とう腹の中があります。

2.上場後1年と少し経過、伸びゆく資産?

さて、2015年11月から上場している3社の株式ですが、実際にどのような人が投資しているかという点、株価推移、本当に今後も投資していて良いのか?というのを書き綴ります。

実はこの3社の株式が売り出される際の株主内訳としては、

国内向け:80%(国内分95%以上が個人向け)

海外向け:20%

でした。

つまり、(株を売り出す)政府の考えとしては「日本人個人投資家」に広く買って貰うことで「(郵貯なら大大丈夫だろう&潰れないだろうという心理的な側面を突いて)安定株主を作る」というのが目的でもありました。

それ故に当時大々的な広告(駅ナカの電子公告、中吊り広告など)を討ったり、各証券会社からの猛烈な営業で多数の個人投資家が投資していることでしょう(当時古巣野村證券の同期も彼らが担当する個人投資家にかなり買ってもらったと言っていました)。

では、実際、

郵貯なら!JR東日本やJTみたいな資産株になる!と信じて&信じ込まされて年金で一攫千金!と投資した個人投資家

の現状はどうでしょうか?

初値時での時価総額3社合計は15兆3,960億円と大規模な上場となりました。

3社の株価の推移は・・・

日本郵政(6718):1,400円→1,631円(初値)→1,440円(2017/1/30時点)

(出典:Yahoo Finance(下記同様))

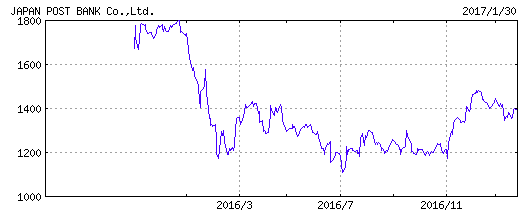

ゆうちょ銀行(7182):1,450円→1,680円(初値)→1,394円(2017/1/30時点)

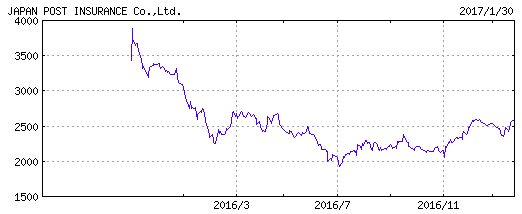

かんぽ生命(7181):2,200円→2,929円(初値)→2,573円(2017/1/30時点)

と一定の「売出価格」から株価上昇があるのは、かんぽ生命(7181)だけです。

個人投資家への売出しにしきりに打ち出されたセールストークが「高い配当利回り!」でした。

具体的には、

「配当利回りが高いから、郵貯に預貯金するのではなく株式に投資して配当利回りを摂るほうが良いですよ!」

です。

日本郵政 (6718)→今後は一番儲からない「郵政事業のみ」

配当利回り:3.47%

PER(株価収益率):18.52倍

PBR(株価純資産倍率):0.44倍

ゆうちょ銀行 (7182)→ゆくゆくは完全民営化

配当利回り:3.59%

PER(株価収益率):17.42倍

PBR(株価純資産倍率):0.45倍

かんぽ生命 (7181)→ゆくゆくは完全民営化

配当利回り:2.33%

PER(株価収益率):17.95倍

PBR(株価純資産倍率):0.87倍

確かに「配当利回りは高い」のですが、そもそも「本業で儲かるビジネスモデル」が無いのに高い配当を出せるのか?という疑問や「リスクを取って運用をしている」状況ではないので、これから株価そのものが上昇していくとは想定できないのが私の正直な感想です。

年金を投資しても「資産株」とは呼べない現状なのは、直近の各社決算を見ても分かりますね(純利益が下落)。

現状「儲かるビジネスモデルではない(いわゆる国からの補助金&規制が多くありリスクを取れない普通の銀行ではないため)」

ということなので、当然株価が上昇する見込みも相当低いのです。

3.積立投資するなら海外積立投資

郵政3社の株価が伸びない理由は自明の理ですが、もし個人投資家の郵政株式への投資目的が「配当利回り(リターン3.5%程度)」を取るだけということであれば、わざわざ成長性の無いこれら株資産(資産にならない伸びない投資先)に投資する必要はないと切実に思います。

時間と投資効率のムダです。

というのも、海外積立投資であれば、

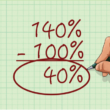

例えば、月々USD600(約6万円/年間72万円)を積立投資をしていけば、年間満期までボーナス金利4.0%が必ず貰えるからです。

また、月々USD1,125(約11万円/年間135万円)を積立投資していけば、年間満期までボーナス金利5.0%が貰えます。

つまり、積立投資で郵政株3社以上の「最低利回り」が確保できる上、積立投資先の投資ファンドは「伸びゆく資産から選定できる」ので、中長期で資産形成

※海外積立投資のパフォーマンス推移とアドバイザーについて/海外積立投資

投資する資産をちゃんと選んで、賢く資産を殖やしましょう。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

「つみたてNISA」と「海外積立投資(変額プラン)」の積立ファンドの実力差!〜10%台リターンは当たり前〜

こんにちは、真原です。 今回は、つみたてNISAをしている個人投資家、また海外積立投資(変額プ

-

恒久化を検討〜個人の資産形成を促進?〜2-110x110.png)

-

NISA(少額投資非課税制度)恒久化を検討〜個人の資産形成を促進?〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、NISA(少額投

-

-

どこの国や地域に積立投資するべきか?(積立投資のファンド選定戦略)

こんにちは、眞原です。 今回は、海外積立投資や積立投資をしている個人投資家にとって重要な積立投

-

-

セミナー参加者回答、月々の積立で年金プラスアルファ作り上位ランキング(海外積立投資/海外個人年金)

こんにちは、眞原です。 今回は、月々の収入の中からコツコツと一定金額を積立投資 or 個人年金

-

-

【積立投資】15年満期で年4%リターン元本確保の海外積立投資(満期時最低140%元本確保積立投資)

こんにちは、眞原です。 今回は、誰でも満期まで積立投資できれば、 A.)年間4%最低リタ

-

-

将来の孫の教育資金援助ために、今の海外積立投資に追加して海外積立投資を始めたい。

こんにちは、投資アドバイザーの眞原です。 今回は、海外積立投資を既に始めている方からのQ&am

-

-

今の20〜40代向け!将来の資産形成の勝利の法則は「先取り積立(海外積立投資)」にあり!

こんにちは、眞原です。 今回は「なかなかお金が貯められない!」、「資産形成が思ったように出来な

-

-

米国株S&P500インデックスへの投資〜中長期投資の重要性〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、米国株式市場(S

-

-110x110.png)

-

住宅ローン35年支払いと海外積立投資25年(キーワードは「月々コツコツの積み重ね」)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「人生を中長期で考

-

-

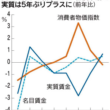

老後資金は積立投資で確保しよう!安倍政権下になってようやく実質賃金が速報ベースで増加(見せかけの賃金上昇から脱却?)

こんにちは、投資アドバイザーの真原です。 今回は「5年ぶりに2016年の実質賃金が増加した」と