ヘッジファンド資産が初めて3兆ドル(340兆円)突破

公開日:

:

最終更新日:2021/02/09

オフショアファンド(海外ファンド/ヘッジファンド/オルタナティブ)

こんにちは、投資アドバイザーの眞原です。

今回はヘッジファンド(オフショアファンド)情報。

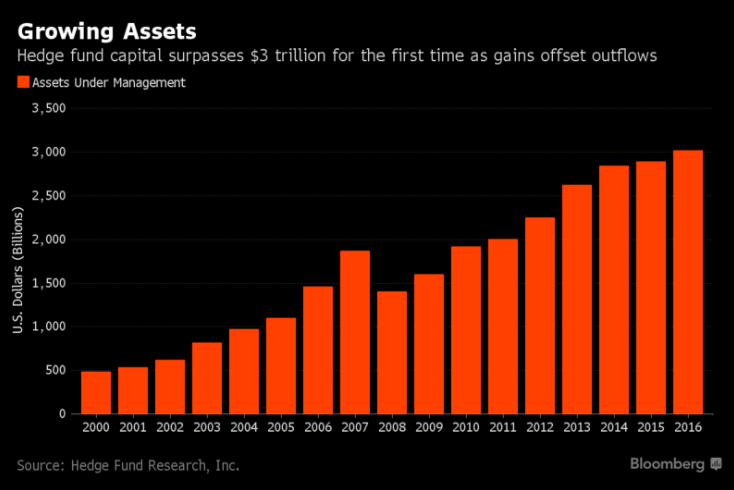

2016年度末時点でのヘッジファンド業界の合計運用資産の発表がありました(ヘッジファンド・リサーチ)。

<資産が増大中>

(出典:Bloomberg)

2016年度末でヘッジファンド業界の合計運用資産は、3兆200億ドル(約343兆円)に達して、初めて3兆ドルを超えました。

2016年は・・・

ヘッジファンド(オフショアファンド)から資金流出が続いて、コスト高で、ヘッジファンド業界は終わった

のような情報が流れてましたが、蓋を開けて結果が物語っています。

いくらコストがとか、運用成果がとか理由をつけて一部の名門大学基金や年金基金がヘッジファンド投資比率を引下げてとしても、

引き続き、世界の投資家(超富裕層、ファミリーオフィス、年金基金、大学基金、機関投資家(保険会社)、賢い選択をする個人投資家)は、ヘッジファンド(オフショアファンド)を求めている

のは変わりありません。2016年の資金流出(700億ドル)以上に、資産全体の価値が伸びた結果この初の3兆ドル突破に繋がっています。

コストがかかっても、それ以上のリターン(絶対収益)を上げ、投資家の資産そのものが殖えるのですから当然、世界の投資家は投資します。

米国を除き殆どの先進国で「金利が付かない運用状況」の中、安定的にリスクを抑えて中長期でリターンを目指せる投資先は、ヘッジファンドやオルタナティブしかないのですから。

まして買い建てしかできず、リスク(ボラティリティ)が大きな投資信託(ミューチャル・ファンド)に投資しても、期待できるパフォーマンスはたかだか知れています。

むしろ日本の大手証券会社や銀行で率先して販売されている投資信託(ミューチャル・ファンド)は中長期投資での資産形成には向いていません。

もし投資信託に投資するならむしろパッシブ運用の「インデックス投信やETF」の方がコストも安く流動性も高いので遥かに良いです。

ちなみに、

私は、日本証券会社や銀行窓口で販売されている投資信託(ミューチャル・ファンド)では絶対に資産運用しません。

投資信託(ミューチャル・ファンド)で運用しても、ほとんど増えないのが目に見えていますので。

むしろベースはインデックスに投資して、インデックス投信やETFでは補いきれない資産、リスクを抑えるために外貨建てで分散投資できる資産として、

ヘッジファンド

オルタナティブ

を加えて全体でリスク分散します(私が呼んでいるオフショアファンド(海外ファンド))。

昨年2016年に好調だったオフショアファンド(ヘッジファンド/オルタナティブ)をまとめた情報がこちら↓

※2016年好パフォーマンスなオフショアファンド(ヘッジファンド)上位ランキング/ヘッジファンド(オフショアファンド)情報

2017年のヘッジファンド運用(オフショア投資)にも大いに期待しています。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

2017年上期セミナー参加者の人気オフショアファンドランキング(東京、大阪、福岡)

こんにちは、眞原です。 今回は、2017年上期に(1〜7月末まで)日本国内にいると、中々入って

-

-110x110.png)

-

株式や債券との相関性はなし!8年間運用で「年間平均リターン8.02%、リスク0.28%」のローリスク系オルタナティブファンド

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はオルタナティブ(代

-

-

【オフショアファンド情報】今しか投資できない5年満期100%確保『元本確保型ファンド』情報(過去年平均リターン19.9%オフショアファンド)

こんにちは、眞原です。 今回は『元本確保型オフショアファンド』情報。 いつぶり???とい

-

-

2017年上期で既にプラス11%台のロング(買建)オンリーのオフショアファンド

こんにちは、眞原です。 今回は、ロング(買建)オンリーのオフショアファンド(ヘッジファンド)の

-

-

【元本確保型ファンド】8/2締切間近!6年満期の元本確保型ファンド(満期時:パフォーマンス×125%リターン確保)

こんにちは、眞原です。 今回は、8/2に締め切られる「元本確保型ファンド(最低USD10,00

-

-

【オフショアファンド情報】年間平均リターン18%超の「英国介護不動産ファンド」の追加ポジティブニュース(英財務大臣による財政割当)

こんにちは、眞原です。 今回はオフショアファンド情報。 つい今週取り上げたばかりの「英国

-

-

マーケット不安心理の高まりからリターンを得るオフショアファンド(ヘッジファンド)は既に+7%リターンで好調を維持

こんにちは、投資アドバイザーの眞原です。 今回はヘッジファンド(オフショアファンド)情報です。

-

リターン比較3-110x110.png)

-

2015年11月末時点、日米ヘッジファンド(オフショアファンド)リターン比較

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は年末にも差し掛かっ

-

-

スーパーファンド・グリーン・ジャパンA(米ドル建て)/ ManやWintonでも有名なマネージド・フューチャーズ戦略!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回のブログはスーパーフ

-

-

3年満期の固定金利商品が年2%から年1.5%に下がる前に投資しておきましょう。【締切:7/16(土)】

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はオフショアファンド