マニュライフ・アジア・オセアニア小型成長株ファンド

公開日:

:

最終更新日:2021/02/10

日本の投資信託(ミューチャル・ファンド)やETF

最新個別ファンド情報有料メルマガ(525円/月)はこちらから

↓↓↓

投資信託(ファンド)で資産運用をしている投資家への情報です。

こんにちは、K2 Investment 投資アドバイザーのマハラです。

今回は現在(7/16〜30日)、SBI証券から新規募集販売されている「マニュライフ・アジア・オセアニア小型成長株ファンド」の情報です。オセアニア地区(オーストラリアやニュージーランド)へ投資出来るファンドや資産は少ないので取り上げてみました。

では実際のポートフォリオなどを確認してみましょう。この「マニュライフ・アジア・オセアニア小型成長株ファンド」の特徴です。

1.) アジア・オセアニア小型成長株への投資

2.) 為替ヘッジなし

それぞれを確認してます。

1.) アジア・オセアニア小型成長株への投資

ファンド・オブ・ファンズで運用されます。

ポートフォリオの構成がこちら。

ファンドの名前に「オセアニア」が入っているので、てっきり「オーストラリア」や「ニュージランド」の名前が上位に入ると思っていましたが、実際に確認すると、韓国23%、中国21%、台湾10%、香港10%、オーストラリア9%という順番です。ただ、国別構成上位のアジア諸国だけで約65%の構成となっていて、日本を除くアジア・オセアニア各国・地域の銘柄で1億米ドル以上30億米ドル未満の銘柄に投資するとのことなので、上位銘柄を確認しても中国や韓国が占めています。ポートフォリオの銘柄は、最大2,000銘柄から100〜150を絞り込んで運用するようですが、実際のところ「アジア株式投信」と考える方が妥当ですね。

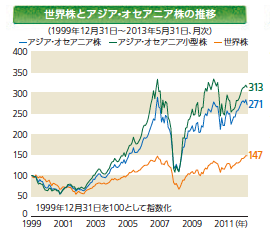

そして、世界株式とアジア・オセアニア株式の株価推移がこちら。

世界株式(先進国がメイン)と比較した場合、アジア・オセアニア株やアジア・オセアニア小型株の方がパフォーマンスが良かったという結果です。過去数年のアジア新興国の株価推移を確認しても分かりますが、特に2008年のリーマン・ショック前とその後では経済環境が大きく変化しているので、先進国よりも新興国の株価パフォーマンスが良かったのは言うまでもありません。

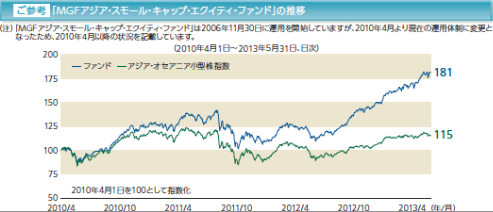

ファンド・オブ・ファンズのファンドパフォーマンスがこちら。

アジア・オセアニア小型株指数を上回って運用されています。

2.) 為替ヘッジなし

外貨建て資産(株式)への投資においては為替ヘッジをせずに投資するので、為替変動の影響を受けて運用されます。

直近、マスメディアが「中国のシャドーバンキングが!」や「中国経済クラッシュ!」などと煽るように報じていますが、投資信託(ファンド)で資産運用をしている投資家が本来恐れるのはこのように予期できうる(備えられうる)ショックではないと思います。

ブラック・スワン(予期されていないこと)は突発的に現れ、投資家が一番危惧しているのはそのようなショックのはずです。(例えば、9.11のテロ)。

現在メディアが報じているような上記のことは、現時点で(起こるにせよ起こらないにせよ)ある意味予期出来ているので、決してブラック・スワンではありませんし、仮に中国の経済クラッシュがあると考える投資家は、まずこのような「マニュライフ・アジア・オセアニア小型成長株ファンド」に投資せずにキャッシュポジションに戻すのが合理的な投資判断となります。

過去の歴史を振り返る通り、経済成長していく以上は必ずバブルは発生し、経済クラッシュは起こりそしてまた再生してグローバル経済が拡大しています。日本のバブル経済や米国のサブプライムローン問題、欧州危機、もっと古くはオランダのチューリップ・バブルなど、人類はバブルとバブル崩壊の繰り返しの中で富み栄えて来ました。

大きな経済クラッシュやバブルに備えるという投資はキャッシュやゴールドを保有するしか無いのかも知れませんが、いつ起こるか分からないそれらを恐れていては単純に最も貴重な時間だけが無為に過ぎ去っていきます。リスクを抑える投資(具体的にはヘッジファンド(オフショアファンド)などの代替資産への投資)を心がけて、目先の上げ下げに捕らわれずに、中長期での資産運用を心がけましょう。

ランキング投票(クリック)お願いしますm(__)m

↓↓↓↓↓

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

「日興メキシコ債券ファンド(毎月分配型)【愛称:ラ・バンバ】を売却すべきか否か?」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はQ&A形式

-

-

T&D通貨トレード 新興国社債ファンド(毎月分配型)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

「アジア好利回りリート・ファンド」から「グローバル・ロボティクス株式ファンド」への乗り換え販売提案をされているがどうでしょうか?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は実際に弊社クライン

-

-

ダイワDBモメンタム戦略ファンド(為替ヘッジあり/為替ヘッジなし)

こんにちは、眞原です。 久しぶりの新規での投資信託(ミューチャル・ファンド)設定の情報です。

-

-

ヨーロッパ・割安戦略株式ファンド(為替ヘッジなし・為替ヘッジあり)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

アシュモア新興国短期社債ファンド(毎月分配型・資産成長型/為替ヘッジありなし)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

グローバル・オイル株式ファンド〜原油価格の歴史とともに〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は5/26-6/7ま

-

-

ダイワ米国株主還元株ファンド

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は10/1-19まで

-

-

「野村日本ブランド株(米ドルコース)への投資」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は資産運用Q&

-

-

グローバル・アロケーション・ファンド(愛称:世界街道)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 このブログでは、投資信

- PREV

- 野村カルミニャック・ファンド

- NEXT

- GS ハイ・イールド・ボンド・ファンド